Crise du système monétaire européen de 1992 — Wikipédia

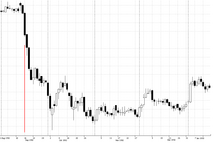

La Crise du système monétaire européen de 1992 parfois appelée aussi crise de la livre sterling de 1992 (ou « mercredi noir ») est une crise économique qui a eu lieu sur les marchés financiers, notamment celui du Royaume-Uni le lorsque ce pays a été contraint, par la pression du marché, à retirer la livre sterling du système monétaire européen (SME), l'Italie effectuant la même chose le lendemain après avoir été attaquée au même moment.

Plusieurs pays européens membres du SME, touchés aussi, décident ainsi de dévaluer leur monnaie pour relancer leur économie[1]. C'est le cas des monnaies de l'Espagne, l'Eire et le Portugal, fortement dévaluées le même jour, de même que les monnaies scandinaves quasiment au même moment. Le franc reste dans le SME, dont les marges serontfortement élargies l'été suivant lors de la crise du système monétaire européen de l'été 1993

Cette crise a rendu célèbre le financier George Soros, patron d'un fonds spéculatif qui a empoché 1 milliard de dollars en spéculant contre la livre et fut « la plus grave que le SME traversa »[2] et un « véritable choc pour les Européens » car elle « ressembla fort à celles expérimentées par le Serpent monétaire européen » deux décennies plus tôt[2], malgré les efforts des Européens pour renforcer leur système « pour éviter une répétition de l’histoire »[2].

Contexte

[modifier | modifier le code]Usure de la crédibilité des marges de fluctuation du SME

[modifier | modifier le code]Le fonctionnement du SME de 1979 à 1990 a recouru à des marges de fluctuation finalement apparues étroites[3] avec des réalignements qui se sont avérés « fréquents »[3], ce qui impliquait que ces marges étaient finalement « peu crédibles »[3].

La crédibilité du SME ne venait pas de son système de bandes de fluctuation étroites[3], mais d'un « fonctionnement asymétrique »[3] où « les autres pays suivant la politique de l'Allemagne, importaient la crédibilité de la Bundesbank »[3].

Entrée de la livre sterling dans le SME à un cours trop élevé

[modifier | modifier le code]Le Royaume-Uni est victime de la récession du début des années 1990 le frappe et fait augmenter le chômage. Espérant stimuler ses exportations, il a intégré en octobre 1990 le système monétaire européen, servant à harmoniser la valeur des devises européennes entre elles[4]. Le mécanisme de change du SME « semble offrir un cadre stable aux économies », mais la livre sterling est parfois jugée surévaluée.

La livre, déjà dévaluée en 1990 et toujours surévaluée

[modifier | modifier le code]La crédibilité de la livre est affaiblie par le « grand nettoyage anticorruption » de l'opération judiciaire mani pulite (mains propres), tandis qu'en France, « l’activité économique, après la très mauvaise année 1991, semble hésiter entre reprise et détérioration »[5] ,[6].

Deux décennies plus tôt, en janvier 1973, la lire italienne avait quitté définitivement le serpent monétaire européen[7], comme le franc qui s'en retira plus tard en janvier 1974 mais a pu y revenir en juillet 1975[7], avant d'en ressortir le 15 mars 1976[7] quand le serpent monétaire européen était devenu une simple zone mark, le SME n'étant récréé qu'en 1979 avec un mécanisme amélioré par le retour à l'ancienne unité de compte agricole[7]. Ensuite, depuis 1987, au sein du SME seule la lire avait été dévaluée, en janvier 1990, dans le sillage de l’abandon des marges larges de fluctuations à ± 6 % pour l’adoption des marges étroites à ± 2,25 %[6]. La réduction des marges de fluctuation de la lire avait joué un rôle important dans cette dévaluation[6].

Pour faciliter le placement des titres publics, le Trésor italien a dû en accroître sensiblement la rémunération, introduire en 1983, après la crise du système monétaire européen de 1982-1983, des bons du Trésor indexés[8], et encourager le développement des marchés de titres publics [8], mais sans réussir à totalement "nationaliser" la détention des emprunts publics. Les monnaies du sud de l'Europe ont en effet un rapport particulier aux spéculateurs internationaux: entre 1984 et 1991, la peseta s'est dépréciée face au dollar américain de plus de 50 %[7].

En 1992, il leur est clairement apparu que la parité de la lire était difficilement soutenable[8]. Les milieux financiers internationaux y voient le "maillon le plus faible du SME"[9], surévaluée de 8 % à 15 % car l'Italie, en plus d'un déficit budgétaire de 11 % du PIB, a la plus forte inflation de la CEE, mis à part le Portugal et l'Espagne. Sa hausse des prix dépasse de 15 % celle de la France et l'Allemagne en "cumulé depuis 1987"[9].

La Confindustria mobilise le patronat italien, qui estime lui intolérable voire " dramatique", le niveau des taux d'intérêt imposé à une économie asphyxiée pour défendre cette parité surévaluée.

Réunification et augmentation des taux d'intérêt allemands

[modifier | modifier le code]Toutefois, le début des années 1990 fragilise le système monétaire : la réunification allemande provoque une hausse brutale des dépenses publiques et de l'inflation dans le pays.

Dans l'objectif de juguler l'inflation, la Banque fédérale d'Allemagne décide d'une augmentation de ses taux directeurs, c'est-à-dire des taux qu'une banque centrale applique aux banques. Ces dernières, face à l'augmentation de leurs coûts de financement, répercutent la hausse des taux sur les taux qu'elles pratiquent auprès des particuliers, avec pour objectif de calmer l'inflation mais pour inconvénient de pénaliser la croissance des dépenses et investissements.

La hausse des taux de la Banque fédérale d'Allemagne a toutefois un effet secondaire : les taux d'intérêt augmentant sur les marchés financiers allemands, les capitaux des investisseurs européens sortent des pays où ils étaient placés afin d'être placés en Allemagne, où la rémunération est devenue plus élevée[10], et ce au détriment des monnaies des autres pays, qui pour les défendre se sont mis à relever leurs taux directeurs encore plus haut que l'Allemagne, déprimant leurs propres économies, qui ne connaissaient pourtant pas l'inflation comme en Allemagne.

La Banque fédérale d'Allemagne « ne voulait pas entendre parler d'une baisse des taux d'intérêt réclamée par les Anglais » eux en récession, pour « favoriser la reprise économique dans le reste de l'Europe »[11].

Arrimée au Deutsche Mark par un taux de change « de moins en moins crédible et réaliste », la monnaie anglaise apparaissait ainsi aux spéculateurs et aux économistes « surévaluée et vulnérable » tout « comme son homologue italienne »[11].

La crise a été causée en grande partie par le phénomène d'un dollar faible conduisant à un deutschemark fort, connu sous le nom de "polarisation du dollar- deutschemark"[12], est dû au fait que le deutschemark, faisait en 1992-1993 office de substitut le plus proche de la monnaie américaine car il offrait le marché obligataire le plus important et le plus liquide d'Europe à l'époque[12]. Même si la livre était surévaluée[12], la Grande-Bretagne a dû relever ses taux d'intérêt, ce qui a affaibli son marché du logement et sa compétitivité[12].

Crise

[modifier | modifier le code]Pressions avant le référendum danois du début de l'été 1992

[modifier | modifier le code]Les archives ouvertes au publique par la Banque d'Angleterre et des données de 14 pays européens, totalisant plus de 500 000 observations sur la période 1986-1995 ont permis de tracer un « Exchange Market Pressure (EMP) index », qui a prouvé que la pression sur les monnaies du SME a commencé à s'intensifier bien avant le référendum danois du début de l'été 1992.

Les sorties de capitaux des pays européens en direction de l'Allemagne font baisser la valeur des devises des pays de sortie. À partir de septembre, les investisseurs qui avaient placé leurs fonds au Royaume-Uni, notamment, vendent leurs livres contre des Deutsche Mark, qui voit sa valeur augmenter car sa demande augmente fortement, la livre baissant au fur et à mesure qu'elle est vendue[10]. Le gouvernement britannique doit alors, pour rester dans le SME, contrecarrer la chute de la livre sterling en augmentant les taux d'intérêt, au risque d'aggraver la situation de chômage et de récession, politique qu'il adopte d'abord mais qui semble intenable sur la durée aux spéculateurs[10].

En France, les critiques contre la politique du franc fort parcourent tout l'échiquier politique. AU RPR, dès le 9 février 1990, Édouard Balladur a pris ses distances avec le projet d'union monétaire en expliquant qu'à la monnaie unique, il "préfère la monnaie commune" [13] et en demandant dans Le Monde: "cette union monétaire-là, contraignante et centralisatrice, est-elle la seule concevable pour l'Europe ?[13]. Au PS, Lionel Jospin va jusqu'à approuver "certaines des critiques qui sont faites par les opposants de gauche au traité" de Maastricht[13] et un an plus tard il fera entendre "une petite musique économique franchement hétérodoxe"[13] en déclarant en 1993 que "le temps est venu de rompre avec l'orthodoxie économique qui domine le monde occidental et la France depuis quinze ans et qui a démontré son inefficacité. Les raisonnements fondés sur la désinflation compétitive (...) ne fonctionnent pas"[13].

L'interview du président de la Bundesbank au Handelsblatt

[modifier | modifier le code]La crise a culminé le le 15 septembre 1992 avec l'interview « fatidique » d'Helmut Schlesinger, président de la Bundesbank, non relue et publiée ce jour-là[14] dans le quotidien économique allemand Handelsblatt[2], qui évoque les difficultés de plusieurs monnaies et le traité de Maastricht, et donne, probablement sans le vouloir, « le signal de la curée »[14], constituant « l'événement qui a déclenché la phase la plus aiguë de la crise »[12]. Dans cette interview, il estime que la dévaluation de la lire n'est pas suffisante[2], suggérant un « réalignement plus large impliquant toutes les monnaies faibles »[2] du SME, propos qui « soulevèrent un vent de panique » attendu et espéré par les spéculateurs[2]. Les archives montrent que la Bundesbank n’intervint que « tardivement, le 28 août 1992 », mais en avait statutairement le droit, et dépensa un total de 92 milliards de marks en faveur des monnaies dites faibles du SME[2].

La tourmente monétaire provoquée par la chute du mark finlandais

[modifier | modifier le code]Les pressions montent "inexorablement" pour la sortie de la lire du SME, "alimentées notamment par la tourmente monétaire que provoqua en Scandinavie la chute du mark finlandais et la montée à 75 % du taux d'intervention de la Banque de Suède", provoquant une "onde de choc" sur le SME. La Banque d'Italie devra portant son taux d'escompte de 12% en juillet à 15 % le 4 septembre, son taux d'intervention au jour le jour frôlant même 21 %, un "niveau de guerre". Avec la Bundesbank, elle achète massivement de la lire pour empêcher le mark de crever son plafond de 765,40 lires à Milan, au prix de centaines de milliards de lires par jour et Lamberto Dini, sous-gouverneur de la Banque d'Italie, déclare à la veille du week-end avoir "suffisamment de réserves pour résister assez longtemps" mais la situation est rapidement jugée intenable car la Bundesbank craindrait de faire enfler ainsi sa masse monétaire par les marks créés pour acheter des lires.

La livre et la lire sortent du SME les 16 et 17 septembre

[modifier | modifier le code]La sortie de la lire italienne du SME intervint le 17 septembre 1992, au lendemain de celle de la livre, quelques jours avant le référendum français sur le traité de Maastricht, avec des spéculations sur ses "incertitudes" et un probable "résultat très faiblement positif"[15]. Au total, en cette fin de l'été 1992, les attaques spéculatives contre les monnaies européennes contraignirent pas moins de cinq pays membres du SME, le Royaume-Uni et l'Italie, l'Espagne, l'Eire et le Portugal, à dévaluer[16], faisant parler de "l'éclatement du SME de septembre 1992"[15], les deux premiers en étant sortis durablement à cette occasion[15]. Seule la Banque de France avait massivement emprunté des Deutsche Marks à son homologue allemande pour réussir à empêcher l'éclatement total du SME[15].

Crise aïgue de la lire italienne

[modifier | modifier le code]Jusque-là, l'endettement italien des années 1980 "s'inscrivait dans un contexte désinflationniste", soutenu par la Banque d'Italie, qui achetait les emprunts publics et encourageait les particuliers à le faire mais le traité de Maastricht signé en février 1992 signifiait le passage à un financement public par les marchés de capitaux privés. La victoire du "Non" au référendum danois de juin 1992 a immédiatement déclenché "une hausse des primes de risque associées aux obligations italiennes, faisant grimper des taux d'intérêt déjà deux fois supérieurs à l'inflation, et gonflant significativement la charge de la dette" publique italienne[16].

En Italie, le déficit budgétaire primaire, hors charge de la dette, fut "négatif jusqu'en 1991"[16], ce qui signifie que les recettes publiques dépassaient les dépenses, seule la charge de la dette générant un déficit budgétaire, très élevé, "supérieur à 10 % du PIB jusqu'en 1992"[16]. En effet, le service de la dette était passé "de 5,1 % à 11,4 % du PIB entre 1980 et 1992"[16], en raison de la hausse des taux d'intérêt, qui fut après la réunification allemande telle qu'ils "devinrent supérieurs au taux d'inflation, impliquant des taux réels positifs"[16], et causant la persistance du déficit malgré les restrictions budgétaires visant à le comprimer[16].

Les difficultés spécifiques de l'économie italienne du début des années 1990 incitèrent les spéculateurs à parier sur un "décrochage de la lire"[16]: ils "vendirent leurs actifs libellés en lires, en premier lieu les bons du trésor italiens", pour les placer "principalement en dollars ou en Marks" allemands[16]. La désinflation du milieu des années 1980 n'avait pû durer, le rythme annuel en Italie demeurant supérieur à la moyenne européenne, et passant de 5,3 % en 1987 à 6,8 % en 1991[16], tandis que la croissance du PIB est au contraire revenue de 1,2 % en 1991 à seulement 0,7 % en 1992[16], dépriment les recettes publiques[16].

Face aux spéculateurs, la Banque d'Italie utilise ses taux directeurs pour défendre sa monnaie[16], les taux d'intérêt italiens à court terme s'envolant de 10 % à 14 % entre 1990 et 1992[16], ce qui aggrave encore la faiblesse dont les spéculateurs espéraient tirer parti.

Attaques contre le franc français

[modifier | modifier le code]Les attaques contre le franc français sont centrales dans la crise du système monétaire européen de 1992[5], et se font en même temps que celle contre la livre et la lire[5], puis se poursuivent quand la livre et la lire sortent du SME alors que « depuis quatre bonnes semaines, le SME fait l’objet d’attaques spéculatives d’une violence jusqu’alors inconnue »[5].

Ventes à découvert de la livre par George Soros

[modifier | modifier le code]George Soros parie que le gouvernement de Londres préférera lutter contre la crise économique et contre le chômage plutôt que de rester dans le SME. Il réélise des "Vente à découvert" ou "contrats de short", consistant grosso modo à emprunter 10 milliards de livres sterling à des banques et institutions financières, en promettant de les rembourser plus tard, et les revend immédiatement après la signature du contrat. Si, comme il l'anticipe, le gouvernement sort du SME afin de baisser ses taux d'intérêt, la valeur de la livre sterling s'effondrera, et alors il pourra racheter une somme équivalent de livres sterling, mais à un coût beaucoup plus faible, et empocher la différence.

Afin de ne pas attendre un mouvement spontané du marché qui fasse baisser la livre d'ici au terme du contrat de short, Soros force le destin et vend 10 milliards de livres sur les marchés, en l'annonçant publiquement[17]. Cette vente brutale provoque une pression à la baisse sur la livre, qui perd 10 % de valeur[18].

La Banque d'Angleterre se mobilise et mène des opérations sur les marchés de change en vendant ses réserves de change (en dollars, en Deutsche Mark, etc.) contre des livres sterling afin d'empêcher que la valeur de la livre ne continue de chuter ; l'opération coûte l'équivalent de 28 milliards de dollars[19]. Toutefois, la pression des 10 milliards de Soros, qui est suivi par d'autres fonds d'investissement, est trop forte, et les réserves de change du pays s'amenuisent. En augmentant ses taux d'intérêt de manière timide (quelques points de base) et non radicale, la Banque d'Angleterre finit de convaincre les marchés que le pouvoir politique préfère sortir du SME et faire chuter la livre plutôt que d'aggraver la récession[20].

Dans l'impossibilité de continuer sa contre-attaque, la Banque d'Angleterre admet sa défaite et annonce une sortie du SME afin de baisser ses taux d'intérêt, d'où le déplacement des capitaux vers des pays offrant une rémunération plus élevée, accentuant la chute de valeur de la livre. Avec des dollars, Soros rachète des livres à moindre coût (un dollar pouvant désormais acheter beaucoup plus de livres), et les rend aux banques qui lui avaient prêté 10 milliards de livres pour son opération de short, dégageant une plus-value égale à la chute de la livre. Il génère un profit estimé à un milliard et cent millions de livres en une journée[10].

Réunion d’urgence du Comité monétaire le 16 septembre

[modifier | modifier le code]Une réunion d’urgence du Comité monétaire est convoquée dans la nuit du 16 au 17 septembre 1992 et John Major, soucieux de « de minimiser le cas britannique »[2], y demande que les accords du SME soient suspendus jusqu’au référendum français, une semaine plus tard[2]. Ce fut refusé par l’Allemagne[2] et un peu plus tard John Major exiga « une modification totale du système »[2], mais dut y renoncer le 28 septembre face à « l’opposition massive » des autres pays[2].

Franc français: Bonn sollicité par Paris après le référendum

[modifier | modifier le code]Une semaine après l'éjection du SME de plusieurs monnaies, le 22 septembre 1992, « c’est maintenant le franc français qui est en première ligne » mais cette fois seul[5], au surlendemain de la « très faible victoire »[5] du « oui » français au référendum de Maastricht[5], découverte au soir du dimanche 20 septembre 1992.

Le directeur du Trésor français Jean-Claude Trichet est deux jours après à l’hôtel Sheraton de Washington, avec Helmut Schlesinger, président de la Bundesbank et son vice-président depuis un an Hans Tietmeyer, qui lui succèdera l'année suivante. Il les informe que les réserves monétaires de la Banque de France sont épuisées, comme le lui a indiqué son gouverneur Jacques de Larosière, et il essaye d’obtenir leur soutien par un communiqué franco-allemand, réclamé discrêtement par les deux chefs d'Etat François Mitterrand et d'Helmut Kohl, affirmant que « le cours pivot entre franc et mark correspond aux réalités économiques et ne doit donc pas être modifié »[5]. Pour les dirigeants Français, abandonner la parité franc-mark inchangée depuis janvier 1987 serait « l’échec d’une politique fondée sur la cohésion européenne et la rigueur financière »[5] et « donner raison aux antimaastrichtiens et, avec eux, à tous ceux qui n’ont jamais admis les dix années de rigueur engagées » par François Mitterrand en 1983, autour de l'idée de « franc fort »[5].

Analyses

[modifier | modifier le code]La crise de septembre 1992 a fragilisé "les certitudes indûment acquises"[21], pour rappeler "la faiblesse intrinsèque d'un système comme le SME dès lors que les capitaux sont très mobiles" et spéculatifs[21], la crise de 1993 a été analysée comme celle d'un "excès de crédibilité" du SME, qui "a fini par prendre l'allure d'une sorte de bulle spéculative"[21].

L'économiste Pierre Jacquet avertit en janvier 1993 que si "aucune nouvelle action n'est entreprise pour renforcer le SME, on peut donc craindre qu'il entre dans une période d'instabilité récurrente, marquée par des crises spéculatives successives"[21], et que cette situation nouvelle génère rapidement un "coût important en termes de taux d'intérêt pour les gouvernements tentant de défendre la parité de leur monnaie", avec un "coût susceptible de devenir rédhibitoire", en raison d'un "fort ralentissement économique"[21].

La nouvelle crise à l'été 1993

[modifier | modifier le code]La crise du système monétaire européen de 1992, essentiellement estivale, est suivie par la crise du SME de l'été 1993, aux traits assez proches et aux causes peu éloignées, au cours de laquelle les marchés ont « sanctionné des gouvernements dont la politique monétaire était jugée trop restrictive, génératrice de récession économique »[22].

La crise de 1992 et ses résultats jugés « étonnants » par les économistes, mais aussi le fait que le décrochage de la lire mette fin anticipations de dévaluation[8], a eu une influence sur le déclenchement de la crise de 1993.

Dès l'année 1993, malgré la rigueur de la politique budgétaire qui pèse fortement sur la demande interne[8] et contribue au « rééquilibrage rapide des comptes extérieurs »[8], la croissance est en Italie moins touchée que dans les autres pays européens[8], grâce aux exportations dopées par la dévaluation[8].

Dans un discours du 16 juin 1993, Philippe Séguin, président de l'Assemblée nationale appelle à faire de l'emploi l'objectif prioritaire de l'action du gouvernement, en dénonçant « la surévaluation absurde des monnaies européennes tirées vers le haut par la réunification allemande »[23] et en se réjouissant d'une « convergence de plus en plus forte » en faveur d'un « très important réalignement des parités monétaires »[23]. Un appel qui « devrait gagner en puissance au fil des mois qui viennent », en raison de « la récession qui se prolonge » et du « chômage qui s'aggrave », renforçant « la tentation de rompre avec la politique Bérégodur pratiquée de façon ininterrompue depuis mars 1983 », commente François Lenglet dans L'Express[24], en observant que le Premier ministre Édouard Balladur devra bien « changer de politique », car il n'a pas le soutien réel d'un groupe parlementaire RPR de « plus en plus partagé »[24]. Philippe Séguin estime que les Français sont victimes des chimères monétaristes de gouvernants qui auraient sacrifié l'emploi à la politique du franc fort et au libre-échange mondial et fait le pronostic de 5 millions de chômeurs si rien ne change[24].

Cette crise du système monétaire européen de l'été 1993, voit le cours de l'or s'envoler en raison de son statut de valeur refuge, et il ne connaitra pas une telle hausse avant 2003[25].

Le système est « assoupli le 2 août 1993, » avec des marges de fluctuations plus qu'élargies : à ± 15 % pour les monnaies des États « les plus en difficulté »[2], soit leur multiplication par six, afin de « faciliter temporairement le recouvrement de l’équilibre »[2], décision inattendue qui est apparue comme la fin du SME[2] ou sa mise en parenthèse.

Un « SME bis », réservé aux États européens ne participant pas au SME fut par ailleurs créé en décembre 1996[2], mais reposant sur trois nouveaux principes[2] : il est facultatif, les interventions sur le marché des banques centrales y sont limitées et la flexibilité y est plus grande qu’avec l’ancien SME[2].

Conséquences

[modifier | modifier le code]La faisabilité de l'Union économique et monétaire de l'Europe est mise en doute après cette crise du SME, mais elle ne fera que « renforcer la détermination politique des États membres à mener à bien leur projet »[26].

Conséquences de la crise en France

[modifier | modifier le code]Les conséquences de la crise en France sont toujours évoquées trente ans après car dans l’histoire moderne du pays, la crise du système monétaire européen du début des années 1990 est l'une des trois seules périodes au cours de laquelle le déficit budgétaire a dépassé son niveau de 2023, avec la crise des subprimes de 2007-2009 et la crise sanitaire de 2020 et 2021[27]. Jeune administrateur de l’Insee nommé à la direction de la prévision en 1993, Roland Lescure, futur ministre délégué à l’industrie a reconnu trente ans après « la plus grosse erreur de prévision » jamais commise, lors de la cérémonie de la passation des pouvoirs du 4 juillet 1993 au ministère de l'économie, une prévision de croissance modeste pour l’année 1993 qui sera balayée par la récession provoquée par la crise du système monétaire européen un mois après[28].

Le président français François Mitterrand en parle beaucoup dans ses voeux de 1994, au moment où il s’apprête à quitter l’Élysée, alors que le krach de 1987 fut occulté, cinq ans plus tôt. Cette allocution débute par une allusion à la gravité de la situation, en déplorant « l’année noire du chômage, qui ronge nos sociétés occidentales depuis bientôt vingt ans, qui frappe chez nous plus de trois millions de familles, qui interdit à la jeunesse d’espérer », mais pour mieux souligner la stabilité du « franc redevenu monnaie forte » au regard de la crise du système monétaire européen de 1993[29].

Les bandes de fluctuations très larges instaurées au sein du SME depuis août 1993 ont eu cependant des avantages selon les économistes[3]. Elles évitent l'inconvénient des crises spéculatives se déclenchant simplement parce que « la parité effective se rapproche trop des bornes de fluctuation »[3], ce qui dans les années suivantes a facilité la stabilité des marchés des changes européens[3], alors que les autres marchés financiers étaient fortement perturbés[3].

Conséquences de la crise en Italie

[modifier | modifier le code]Les résultats ont été jugés "étonnants" par les économistes, le décrochage de la lire mettant fin anticipations de dévaluation[8] en la ramenant à des niveaux plus en accord avec les « fondamentaux » économiques du pays[8].

Dès l'année 1993, malgré la rigueur de la politique budgétaire qui pèse fortement sur la demande interne[8] et contribue au "rééquilibrage rapide des comptes extérieurs"[8], la croissance est moins touchée que dans les autres pays européens[8], grâce aux exportations dopées par la dévaluation[8].

Cette sortie du SME a résulté à moyen terme à une dévaluation de plus de 50% de la lire[16] et "l'économie italienne a pu "restaurer sa compétitivité" et "résorber sa dette publique"[16], tout en "évitant la récession"[16]. La lire rejoignit à nouveau le SME en novembre 1996[16].

Alors que les négociations salariales de juillet 1992 en Italie avainet assuré une évolution très modérée des salaires, bloqués ou indexés sur l'inflation programmée[8], ce qui contribue à la modération des coûts salariaux unitaires, tout comme l'augmentation importante de la productivité. Le choc inflationniste redouté d'une inflation importée est ainsi évité[8].

Après les niveaux records du second semestre 1992, le taux d'escompte italien a été réduit sept fois, passant de 12 % à 8,5 %[8] entre janvier et septembre 1993. Le décrochage de la lire, en mettant fin aux anticipations de dévaluation[8], ce qui a permis une réduction du différentiel de taux d'intérêt avec l'Allemagne[8]. Les taux courts comme les taux longs ont chuté de plus de trois points par rapport à leur niveau d'avant la crise du SME[8]., atteignant, en novembre 1993, 8 % pour les taux longs et 7,5 % pour les taux courts[8], soit un différentiel avec l'Allemagne revenu à respective ment 1 et 2 points[8].

Cette expérience italienne "constitua un cas d'école de la dévaluation compétitive"[16], mais après une baisse de 1,2 % du PIB en 1993, la croissance du PIB reprit à seulement 2,2 % en 1994 et 3 % en 1995, simplement "sur la trajectoire moyenne" des deux grands "pays européens qui n'avaient pas dévalué", la France et l'Allemagne"[16], cependant sans que l'inflation italienne ne soit "accélérée par le renchérissement des importations"[16] comme l'avait craint la Banque d'Italie.

Conséquences au Royaume-Uni

[modifier | modifier le code]Tournant dans la politique monétaire

[modifier | modifier le code]La crise de la livre sterling a pour première conséquence une perte de crédibilité politique et économique du gouvernement du Royaume-Uni et de la Banque d'Angleterre sur les marchés financiers[2]. Côté français, le gouverneur de la Banque de France Jacques de Larosière écrit que le 16 septembre 1992 marque symboliquement la fin de « l'indépendance monétaire de la Grande-Bretagne », apparue vulnérable face à des mouvements importants des marchés financiers[19].

Trois semaines après, dès le 8 octobre 1992, « influencé par l’exemple d’autres États anglophones comme la Nouvelle-Zélande et le Canada »[2], le ministre des finances britannique Norman Lamont prit un virage déterminant dans la politique monétaire du Royaume-Uni[2], dans une lettre à John Watts, président du Comité de la Chambre des communes, confirmée par une annonce lors du congrès du Parti conservateur d’octobre 1992. Il y détaille l'idée « alors révolutionnaire »[2], mais que « les autorités monétaires couvaient depuis décembre 1989 »[2], de « ne plus essayer de maîtriser la croissance des prix en se fixant des objectifs intermédiaires, comme les taux de croissance d’agrégats monétaires ou les taux de change, mais en visant directement un taux d’inflation »[2]. Il annonce alors que son objectif est la réduction du taux d’inflation sous-jacente à une valeur située entre 1 % et 4 % à court terme, et à 2 % ou moins à long terme[2].

Fragilisation du Parti conservateur

[modifier | modifier le code]L'humiliation ressentie trois décennies après encore[2], dont le Premier ministre anglais John Major fut tenu pour le seul responsable[2], a été jugée comparable à celle qui avait suivi la sortie du Serpent monétaire européen en juin 1972[2]. Le Parti travailliste, pourtant favorable à une dévaluation de la livre ou à sa sortie du SME[2], utilisa les événements du 16 septembre pour tenter de déstabiliser et diviser le camp conservateur, avec un vote à la Chambre des communes pour condamner sa politique économique le 24 septembre 1992, mais qui échoua[2].

Le quotidien Financial Times du 17 septembre s'inquiéta de la fuite des capitaux[2] et The Independent du 22 septembre s’alarma de la conséquence inflationniste via une hausse des prix des importations[2], mais les taux d’intérêt « reprirent une pente descendante dès le lendemain de la sortie de la livre » du SME[2] et « la monnaie cessa de se déprécier moins d’un mois après »[2].

La crise fragilise considérablement le Premier ministre du Royaume-Uni, John Major[30], et contribue à la victoire de Tony Blair aux élections suivantes[31]. Elle aurait cimenté l'euroscepticisme au sein du Parti conservateur[32].

Soros est à partir de ce moment-là surnommé « the man who broke the Bank of England »[10] car son opération provoque une perte de plusieurs milliards de livres pour le Royaume-Uni[33]. Le Trésor de Sa Majesté estime dans une étude de 1997 le cout de la crise à 3,14 milliards de livres sterling[34]. Une nouvelle étude de 2005 estime à 3,3 milliards de livres les pertes. Les premières estimations après l'évènement avaient estimé des pertes s'étalant entre 13 et 27 milliards[35].

Gain de compétitivité britannique

[modifier | modifier le code]Des économistes ont soutenu que la sortie de la livre du SME lui a permis de ne plus être surévaluée, et donc d'améliorer le solde des échanges britanniques[36].

Réflexions sur le système monétaire et financier

[modifier | modifier le code]Cette "crise du SME de 1992" qui se prolonge en janvier 1993 puis à l'été suivant a été étudiée par les historiens, l'épisode de 1992-1993 devenant ensuite « un événement décisif dans l'histoire monétaire de l'Europe » [12], qui pour les économistes « a mis en évidence la fragilité des taux de change fixes entre les monnaies nationales »[12] face à une une très « forte mobilité des capitaux » et il a par la suite « renforcé l'engagement des membres de l'Union européenne à achever la transition vers l'union monétaire »[12], malgré un « manque flagrant de consensus », plus de trois décennies après, sur les causes de la crise[12].

L'économiste Patrick Artus

[modifier | modifier le code]Les travaux de l'économiste Rudiger Dornbusch, qui a décrit en 1976 le phénomène de surréaction (overshooting) du taux de change, qui s'éloigne d'abord à court terme[37] de son cours d'équilibre en cas de choc réel ou monétaire, variant plus qu'il « ne devra le faire finalement à long-terme, de manière à ce que les anticipations de variation future soient cohérentes avec les écarts de taux d'intérêt entre les pays », sont à la base de tous les travaux sur le surajustement du taux de change[38] mais aussi évoqués depuis une quizaine d'années comme la justification des zones cibles et marges ou bandes de fluctuation du SME[3].

Les pays participants assurent à leur devise une fluctuation minimale par rapport aux autres devises, dans une marge de quelques points de pourcentage (2,25 %) autour d'une zone cible[39].

Mais à partir de l'expérience de 1992 et 1993, on « peut légitimement se demander » si la crise en place de zones cibles ne déclenche pas des attaques spéculatives « n'apparaissant pas en changes flexibles », et ainsi seraient « déstabilisantes et non stabilisantes comme le veut la théorie de départ » écrit l'économiste Patrick Artus, dans la Revue d'économie financière de 1994, via un numéro thématique consacré au cinquantenaire des Accords de Bretton Woods[3]. Selon lui, « la question importante de la taille optimale des marges de fluctuation » s'est posée de manière cruciale pendant la crise du SME de 1993.

Selon lui, « les tests faits montrent que jusqu'en 1990 », la bande de fluctuation n'est « pas crédible » et que le système de bande de fluctuation « est alors totalement contre productif, car il accroît la volatilité, s'il n'est pas crédible » et peut « provoquer des crises spéculatives comme on l'a vu dans le SME en 1992-93, alors que son dessein initial était au contraire de stabiliser les anticipations »[3].

Le financier Georges Soros

[modifier | modifier le code]Dans son livre écrit seize ans après Georges Soros a écrit que « l'idée que la gestion du risque puisse être laissée aux mains des acteurs eux-mêmes est une aberration »[40],[15]. Selon lui, « il existe des risques systémiques qu'il appartient aux autorités de régulation de gérer, et elles doivent disposer, pour ce faire, de l'information adéquate. Les acteurs, y compris les hedge funds, les fonds souverains et les autres entités non régulées, doivent la leur fournir, quoi qu'il leur en coûte en argent et en confort »[40],[15]. Le financier estime que « ce coût est insignifiant au regard d'un effondrement du système »[40],[15].

Le souvenir restait vivace 18 ans après, en 2010, quand le ministère américain de la justice a demandé à au moins quatre fonds spéculatifs dont celui de Soros de « conserver des traces de leurs opérations et de leurs courriers électroniques sur l'euro, afin de déterminer s'ils ont agi ou non de concert en spéculant sur sa baisse »[15].

Taxe Tobin

[modifier | modifier le code]Après la crise du SME de 1993 le projet de Taxe Tobin revient dans le débat public dans l'espoir de réduire la volatilité spéculative mais aussi de faire en sorte que les taux de change reflètent les éléments fondamentaux des économies[41].

Voir aussi

[modifier | modifier le code]- Crise monétaire européenne de l'année 1976

- Système monétaire européen

- Système monétaire international

- crise du système monétaire européen de l'été 1993

Notes et références

[modifier | modifier le code]- ↑ Bernadette Galloux-Fournier, Histoire de l'Europe au XXe siècle: De 1974 à nos jours, Editions Complexe, (ISBN 978-2-87027-554-2, lire en ligne)

- "Entre convictions et obligations" par Nathalie Champroux, Presses Sorbonne Nouvelle, 2009, [1]

- "Zones cibles, marges de fluctuations réduites : théorie, avantages, crédibilité et difficultés" par l'économiste Patrick Artus, dans la Revue d'économie financière de 1994, via un numéro thématique consacré au cinquantenaire des Accords de Bretton Woods [2]

- ↑ François Crouzet, Histoire de l'economie européenne 1000-2000, ALBIN MICHEL, (ISBN 978-2-226-22354-8, lire en ligne)

- «Ces hommes qui ont fait l’euro», par Jean Quatremer et Thomas Klau chez Plon en 1999

- "Les marchés attaquent: la crise monétaire de 92-93" par Jean Quatremer dans Libération le 12 juin 2010 [3]

- "Problèmes monétaires internationaux", par Marc Bassoni et Alain Beitone chez Armand Colin en 1998 [4]

- "Italie : rigueur sans récession ?" par Hélène Harasty, du département d'économétrie de l'OFCE, et Jacques Le Cacheux, Département des études de l'OFCE, dans Observations et diagnostiques économiques n°48, en janvier 1994 [5]

- "Le réaménagement monétaire au sein du SME La dévaluation de la lire était devenue inévitable", dans Le Monde du 15 septembre 1992 [6]

- Hervé Joly, Céline Prigent et Nicolas Sobczak, « Le taux de change réel d'équilibre : une introduction », Économie & prévision, vol. 123, no 2, , p. 1–21 (DOI 10.3406/ecop.1996.5787, lire en ligne, consulté le )

- Article par Nessim Aït-Kacimi le 15 août 2021 dans Les Echos [7]

- "Importée ou interne ? la crise du SME de 1992-93" [8], synthèse par Alain Naef et Barry Eichengreen, synthèse dans le bulletin de la Banque de France le 23/12/2020

- "La longue marche des dirigeants politiques français vers l'euro", par Laurent Mauduit le 31 décembre 2001, dans Le Monde le [9]

- "Une crise qui rappelle celle de 1992-1993" 15 février 2010 par Jean-Marie Pottier, le 11 février 2010 dans Challenges [10]

- "1992 : les spéculateurs mettent en péril le Système monétaire européen" par Adrien de Tricornot le 16 mars 2010 dans Le Monde [11]

- "Les leçons de la crise de la lire italienne de 1992", article par Abdelkader Slifi, dans la revue L'Économie politique d'avril 2015 [12]

- ↑ Thami Kabbaj, L'art du trading, Eyrolles, (ISBN 978-2-212-54721-4, lire en ligne)

- ↑ Charles Wheelan, L'économie toute nue: Une science pas si obscure que ça, De Boeck Supérieur, (ISBN 978-2-8073-0159-7, lire en ligne)

- Jacques de Larosière, Cinquante ans de crises financières, Odile Jacob, (ISBN 978-2-7381-6099-7, lire en ligne)

- ↑ Benoît Cœuré, Agnès Bénassy-Quéré, Pierre Jacquet et Jean Pisani-Ferry, Politique économique, De Boeck Supérieur, (ISBN 978-2-8073-3163-1, lire en ligne)

- "La désunion monétaire européenne" par Pierre Jacquet, dans la revue Politique étrangère en 1993 [13]

- ↑ "Les marchés financiers révèlent une Europe des monnaies à deux vitesses" par Renaud Lecadre dans Libération le 12 janvier 1995 [14]

- Editorial dans Le Monde du 3 août 1993 [15]

- "SEGUIN CONTRE BALLADUR", par François Lenglet dans L'Express le 1er juillet 1993 [16]

- ↑ L'Express le 11/12/2003 à [17]

- ↑ Article de Marie-France BAUD-BABIC dans l'Encyclopedia Universalis [18]

- ↑ Le Monde 2023 [19]

- ↑ "Remaniement : Roland Lescure, un fidèle pour piloter la réindustrialisation du pays", par Elsa Conesa, dans Le Monde le 04 juillet 2022 [20]

- ↑ Frédéric Moulène, « La crise dans les vœux aux Français : l’ethos présidentiel au défi de la conjoncture et du rituel », Mots. Les langages du politique, en 2017, mis en ligne le 21 novembre 2019, [21]

- ↑ Geoffrey Grandjean, Histoire de la construction européenne, Bruylant, (ISBN 978-2-8027-6895-1, lire en ligne)

- ↑ Ian Kershaw, L'Âge global. Europe, de 1950 à nos jours, Editions du Seuil, (ISBN 978-2-02-124370-3, lire en ligne)

- ↑ Christophe Gillissen, Une relation unique: Les relations irlando-britanniques de 1921 à 2001, Presses universitaires de Caen, (ISBN 978-2-84133-464-3, lire en ligne)

- ↑ Ivan Pastine et Tuvana Pastine, La théorie des jeux en images, EDP sciences, (ISBN 978-2-7598-2244-7, lire en ligne)

- ↑ Hélène Dury, « Black_Wednesday » (consulté le )

- ↑ Matthew Tempest, « Treasury papers reveal cost of Black Wednesday », The Guardian, London, UK, (lire en ligne, consulté le )

- ↑ Robert Tombs et Isabelle Tombs, La France et le Royaume-Uni: Des ennemis intimes, Armand Colin, (ISBN 978-2-200-27678-2, lire en ligne)

- ↑ Emmanuel Combe, Précis d'économie, 12e édition, septembre 2012

- ↑ "Le surajustement du taux de change. Une évaluation quantitative en équilibre général" par Jean-Olivier Hairault, Lise Patureau et Thepthida Sopraseuth dans la Revue économique en 2002 [22]

- ↑ Éric Chardoillet, Marc Salvat, Henri Tournyol du Clos et Fabrice Guez, L'essentiel des marchés financiers: front office, post-marché et gestion des risques, Eyrolles, (ISBN 978-2-212-56529-4, lire en ligne)

- "La Vérité sur la crise financière", par Georges Soros aux Editions Denoël, en septembre 2008, 212 pages

- ↑ "Histoire de la globalisation financière. Essor, crises et perspectives des marchés financiers internationaux" par Cécile Bastidon Gilles, Jacques Brasseul, Philippe Gilles aux Éditions Armand Colin en 2010 [23]

French

French Deutsch

Deutsch