Teoria fal Elliotta – Wikipedia, wolna encyklopedia

Teoria fal – teoria stworzona w latach 30. XX wieku przez amerykańskiego księgowego Ralpha Elliotta (1871-1948), który próbował uwzględnić aspekt psychologiczny w zachowaniu uczestników rynku. Teoria fal Elliota jest przede wszystkim analizą ruchów rynku akcji w kontekście psychologii tłumu. Według tej teorii każda decyzja podejmowana na rynku jest wynikiem pewnej informacji, decyzja ta staje się jednocześnie źródłem informacji dla kolejnych działań.

Historia

[edytuj | edytuj kod]Pierwszą publikacją dotyczącą teorii fal była książka „The Wave Principle”, której autorem był Charles J. Collins. Monografia została utworzona na podstawie tekstu otrzymanego od Ralpha Elliotta. W 1939 pojawiły się serie artykułów publikowanych w „Financial World” autorstwa Elliotta dotycząca jego teorii[1]. Elliott twierdził, że jego teoria fal stanowi niezbędne uzupełnienie do teorii Dowa[2].

Elliott w 1946 napisał swoją ostatnią i najważniejszą pracę dotyczącą teorii fal noszącą tytuł „Nature's Law – The Secret of the Universe”[2].

Teoria została oparta na analizie indeksu Dow Jones Industrial Average.

Podstawowe założenia

[edytuj | edytuj kod]

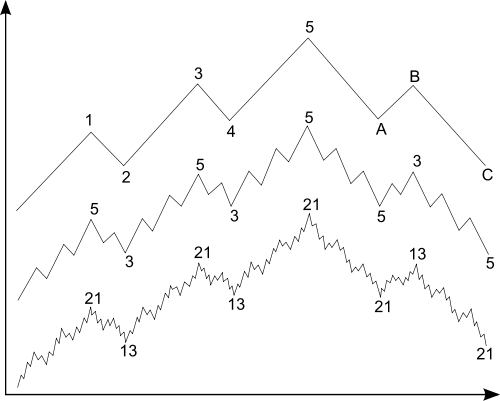

Według teorii fal Elliotta ceny akcji zmieniają się zgodnie z cyklami bazującymi na ciągu składającym się z liczb Fibonacciego: 0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55 itd., które są matematyczną podstawą teorii Elliotta[3].

Podstawowe elementy tej teorii to kształt, proporcje i czas. Określenie formacji fali jest najważniejsze, następnie jej proporcji dzięki czemu można określić zasięg ruchu cen, a następnie relacji w czasie, która służy do potwierdzenia wcześniejszych[3].

Zgodnie z tą teorią rynek porusza się według ściśle określonej liczby szczytów i dołków. Przykładowy wzrost wymaga pięciu fal, aby osiągnąć szczyt, podczas gdy spadek wymaga zaledwie trzech fal, tak jak pokazane jest to na rysunku. Cały cykl składa się z 8 fal, 5 fal wzrostowych oznaczonych cyframi od 1 do 5 oraz z 3 fal spadkowych oznaczonych literami A, B, C. W głównym trendzie fale 1, 3, 5 są falami impulsu, każda z tych fal składa się z sekwencji 5 fal wzrostowych, natomiast fale 2 i 4 są falami korygującymi, każda z nich składa się z 3 fal korekty. Każda fala składa się z fal niższego poziomu będąc jednocześnie elementem fal wyższego poziomu. W celu określenia zasięgu fal stosuje się proporcje Fibonacciego[3][4].

Teoria fal Elliotta sprawdza się najlepiej na rynkach, które mają najwięcej uczestników[3].

Przypisy

[edytuj | edytuj kod]- ↑ Frost i Prechter 1995 ↓, s. 15.

- ↑ a b Murphy 1999 ↓, s. 279.

- ↑ a b c d Murphy 1999 ↓, s. 280.

- ↑ Frost i Prechter 1995 ↓, s. 13-19.

Bibliografia

[edytuj | edytuj kod]- John J. Murphy: Analiza techniczna rynków finansowych. Warszawa: Wydawnictwo WIG-Press, 1999. ISBN 83-87014-22-2.

- Alfred J. Frost, Robert R. Prechter: Teoria fal Elliotta. Wydawnictwo WIG-Press, 1995. ISBN 83-903296-2-X.

French

French Deutsch

Deutsch