Obligation (finance) — Wikipédia

Une obligation est une valeur mobilière qui constitue une créance sur son émetteur, elle est donc représentative d'une dette financière à moyen, long terme, parfois même à perpétuité. Cette dette est émise dans une devise donnée, pour une durée définie et donne droit au paiement d'un intérêt fixe ou variable, appelé coupon qui est parfois capitalisé jusqu'à sa maturité. Les certificats de dépôts, ou le papier commercial, sont considérés comme des instruments financiers à court terme, et sont donc bien distincts des obligations. Les obligations sont notées en fonction du profil de risque de leurs émetteurs par des agences de notation. Il existe une grande diversité de titres sur le marché obligataire.

L'émetteur d'une obligation est l'emprunteur ; le souscripteur ou le porteur d'une obligation est le créancier. Une obligation est fréquemment négociable et peut faire l'objet d'une cotation sur une bourse des valeurs. Dans la pratique, les titres se négocient principalement de gré à gré. En cas de liquidation, les créanciers qui sont prêteurs de deniers ont un droit de priorité sur les actionnaires qui se répartissent un boni de liquidation après désintéressement de l'ensemble des créanciers.

Histoire

[modifier | modifier le code]L'émission d'obligation est un phénomène très ancien, qui remonte à la Renaissance et vise à abaisser le coût de la dette royale, le marché obligataire étant une composante de la bourse. Parmi les premières opérations, celles lancées par Henri II à Lyon en 1555, le Grand Parti de Lyon, un emprunt de deux millions d'écus sur 11 ans, à intérêt de 16 %, « taux très supérieur aux précédents », de 12 % en moyenne. Les trois-quarts de l'emprunt sont d'anciens crédits, rassemblés et refondus. Jusque-là, le déficit royal était comblé par des emprunts à trois mois, renouvelés à l'échéance.

Les obligations d'État ont dès l'origine constitué la grande majorité des obligations, les commerçants préférant s'endetter à court terme par le biais d'effets de commerce. L'État étant un emprunteur qui fait très rarement faillite depuis le XIXe siècle, le taux des obligations est très lié à l'inflation, en particulier en France depuis une quarantaine d'années :

| Année[1] | 1981 | 1982 | 1983 | 1984 | 1985 | 1986 | 1987 | 1988 | 1989 | 1990 | Années 1980 |

| Taux 10 ans (fr) | 17,4 % | 14,8 % | 14,4 % | 13,4 % | 11,9 % | 9,2 % | 9,9 % | 8,6 % | 9,3 % | 10,0 % | 11,9 % |

| Indice prix[2] | 13,4 % | 11,8 % | 9,6 % | 7,4 % | 5,8 % | 2,7 % | 3,1 % | 2,7 % | 3,6 % | 3,4 % | 6,6 % |

| Taux 10 ans réel | 4,0 % | 3,0 % | 4,8 % | 6,0 % | 6,1 % | 6,5 % | 6,8 % | 5,9 % | 5,7 % | 6,6 % | 5,5 % |

| Année[1] | 1991 | 1992 | 1993 | 1994 | 1995 | 1996 | 1997 | 1998 | 1999 | 2000 | Années 1990 |

| Taux 10 ans (fr) | 8,6 % | 8,1 % | 5,6 % | 8,3 % | 6,6 % | 5,8 % | 5,3 % | 3,9 % | 5,5 % | 5 % | 6,3 % |

| Indice prix[2] | 3,2 % | 2,4 % | 2,1 % | 1,6 % | 1,8 % | 2,0 % | 1,2 % | 0,7 % | 0,5 % | 1,7 % | 1,7 % |

| Taux 10 ans réel | 5,4 % | 6,1 % | 3,5 % | 6,7 % | 4,8 % | 3,8 % | 4,1 % | 3,2 % | 5 % | 3,3 % | 4,6 % |

| Année[1] | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | Années 2000 |

| Taux 10 ans (fr) | 5 % | 4,3 % | 4,3 % | 3,7 % | 3,3 % | 4 % | 4,4 % | 3,4 % | 3,6 % | 3,4 % | 3,9 % |

| Indice prix[2] | 1,7 % | 2,1 % | 1,9 % | 2,1 % | 1,8 % | 1,6 % | 1,5 % | 2,8 % | 0,1 % | 1,5 % | 1,7 % |

| Taux 10 ans réel | 3,3 % | 2,2 % | 2,4 % | 1,6 % | 1,5 % | 2,4 % | 2,9 % | 0,6 % | 3,5 % | 1,9 % | 2,2 % |

| Année | 2011 | 2012 | 2013 | Années 2010 |

| Taux 10 ans | 2,5 % | 3,2 % | 2,2 % | 2,6 % |

| Indice prix | 1,7 % | 2,1 % | 1,3 %[3] | 1,7 % |

| Taux 10 ans réel | 0,8 % | 1,1 % | 0,9 % | 0,9 % |

Caractéristiques principales

[modifier | modifier le code]Ce titre est un contrat entre l'émetteur et les détenteurs successifs du titre, dont les deux éléments principaux sont l’échéancier des flux financiers et leur mode de calcul. Tout est fixé lors de l'émission obligataire à la création de l'obligation.

Les émetteurs sont aussi bien des organismes privés que des collectivités publiques (en particulier les trésors publics).

Une obligation rapporte à celui qui l'achète un taux d'intérêt fixe, le même chaque année, appelé coupon obligataire et versé par l'emprunteur qui a réalisé l'émission obligataire. Grâce à ce revenu fixe, elle est considérée comme moins risquée qu'une action, dont les revenus sont variables et souvent difficiles à prévoir.

Émetteurs

[modifier | modifier le code]

Une obligation peut être émise par :

- un État dans sa propre devise — on parle alors d'emprunt d'État ;

- un État dans une autre devise que la sienne — on parle alors d'obligation souveraine[4] ;

- une entreprise du secteur public, un organisme public, une collectivité locale — on parle alors d'obligation du secteur public ;

- une entreprise privée, une association, ou tout autre personne morale, dont les fonds commun de créances, et on parle alors d'obligation corporative ou d’obligation d'entreprise.

Transactions et détention

[modifier | modifier le code]La détention des obligations par les particuliers est devenue essentiellement indirecte : elle s'effectue très largement via les OPCVM et les contrats d'assurance-vie.

Néanmoins, les obligations peuvent toujours théoriquement être détenues directement par les particuliers et font donc réglementairement l'objet d'une cotation officielle — quoique souvent sans transactions, donc fictive, ou théorique — sur une bourse. Elles peuvent donc faire l'objet de spéculation[5].

La quasi-totalité, en volume, des transactions s'effectuent de gré à gré, hors bourse, entre institutions financières : banques d'investissement, assureurs, gestionnaires d'OPCVM, banques de dépôt, etc.

Les volumes échangés sont considérables, plusieurs milliers de milliards d'euros chaque jour, particulièrement en emprunts d'État et produits dérivés de ceux-ci, qui constituent le marché directeur des taux d'intérêt à moyen et long terme.

Les titres de créance négociables sont des instruments très proches des obligations mais qui, eux, ne sont pas destinés à être détenus en direct par des particuliers, seulement par des gestionnaires d’OPCVM et autres professionnels des marchés financiers. Leur règlementation est donc légèrement différente.

Valeur actuelle

[modifier | modifier le code]Une obligation est un ensemble de flux décalés dans le temps. Ces flux ne sont donc pas directement comparables entre eux. Un euro à une date n'a pas la même valeur que le même euro à une date , ne serait-ce qu'à cause de l'inflation.

L’évaluation d'une obligation revient à trouver ce qu'elle devrait valoir en principe dans les conditions actuelles du marché par une opération mathématique dite d'actualisation, en déterminant la valeur actuelle théorique de l'ensemble des flux qui la composent. Les taux d'actualisation choisis pour cette opération sont déterminés par l'observation de ceux déjà appliqués sur le marché à des obligations comparables par la durée, la liquidité et le risque de crédit présenté. La valeur théorique d'une obligation, de même que son prix sur le marché, changent en permanence sous l'effet de l'évolution du marché des taux d'intérêt et de l'écoulement du temps.

Notons avec l'ensemble des flux tombant aux dates et constituant l'obligation. Pour ramener ces flux à une base commune, à leur équivalent à une date unique , on les multiplie chacun par leur coefficient d'actualisation . Ce coefficient d'actualisation est obtenu par calcul à partir du taux d'intérêt qu'on choisit d'appliquer à cette obligation particulière pour actualiser entre les dates et .

La valeur actuelle (le terme correct est plutôt valeur actualisée mais valeur actuelle est l'expression usuelle) de l'obligation est donc la somme des valeurs actuelles de chacun des flux :

Il existe une formule simplifiée de l'actualisation, avec un seul taux, le taux actuariel, qui bien qu'imprécise, est très utilisée et sert dans une première approximation.

Un outil d’évaluation : le rendement à l’échéance

[modifier | modifier le code]Le principe général est que, mécaniquement, les prix des obligations à taux fixe évoluent à l'inverse des taux d'intérêt : si les taux montent, les prix baissent, et inversement. Une simplification souvent utilisée du raisonnement est la suivante :

- Si le taux du marché passe de 6 % à 6,10 % les anciennes obligations à taux fixe émises à 6 % subissent la concurrence des nouvelles émises à 6,10 %. Pour rétablir l'équilibre, leur valeur baisse de façon que, sur la base de cette valeur plus basse, leurs intérêts restant à courir rapportent eux aussi 6,10 %. Cela se vérifie en observant que leur cours baisse sous l'influence de l'arbitrage (achats-ventes des opérateurs).

- Bien entendu, si au contraire le taux du marché passe de 6 % à 5,90 %, la valeur marchande de ces obligations augmente.

L'actualisation consiste à rendre équivalent un prix de l'année N+ 1 à un prix de l'année N. Chaque année les prix augmentent de X % et donc par la même occasion la valeur de l'argent diminue d'autant (1 € de 2000 ne vaut pas 1 € aujourd'hui). Pour revenir aux obligations, celles-ci vont verser chaque année le même intérêt.

Définition : le rendement à l'échéance est le taux qui rend équivalent (= comparable) le prix actuel de l'obligation à l'actualisation des revenus futurs.

(supposons 1 000 €). On sait que recevoir 1000 aujourd'hui ou dans 10 ans ne revient pas au même : c'est pour cela que l'on va actualiser ces intérêts et surtout le capital qui sera remboursé à la fin pour connaître la valeur de l'obligation.

Exemple : une obligation sur 3 ans de 100 000 € qui donne des intérêts de 10 % est cotée à 98 %. Quel est le rendement à l'échéance ?

les revenus futurs sont :

- 2002 : 10 000 (intérêts)

- 2003 : 10 000 (intérêts)

- 2004 : 110 000 (intérêts + remboursement du capital)

Pour connaître le rendement à l'échéance, il faut résoudre l'équation suivante :

Le rendement à l'échéance est le taux (t) qui permet de résoudre cette formule. Ici, on trouve 10,82 %

Définition : Le taux actuariel est le rendement réel de l'obligation à l'échéance, ce qui n'a rien à voir avec le taux d'intérêt nominal.

Exemple : par approximation :

| Nominal | Taux d'intérêt nominal | Durée | Prix d'émission | Prix de remboursement | Taux actuariel | |

|---|---|---|---|---|---|---|

| Obligation A | 100 000 | 7 % | 10 ans | 100 000 (100 %) | 100 000 (100 %) | 7 % |

| Obligation B | 100 000 | 7 % | 10 ans | 102 000 (102 %) | 100 000 (100 %) | 6,8 % |

Pour déterminer le taux actuariel par approximation, il suffit de déterminer le surcoût et le répartir sur la durée. Le surcoût est le prix d'émission de 2 %, soit par an 0,2 % que l'on déduit du taux nominal (7 % - 0,2 % = 6,8 %).

Conclusion : Plus la durée de vie de l'obligation est longue, plus le coût de la surprime sera étalé et donc son impact plus faible.

Exemple : par formule approximative :

- Cours de l'obligation : 103 %

- Durée de vie : 4 ans

- Taux d'intérêt nominal : 6 %

- Remboursement : 100 %

Modalités juridiques

[modifier | modifier le code]Les modalités juridiques d'une obligation peuvent être très diverses. Dans le cas d'un placement privé (obligations non cotées), les modalités des titres sont définies dans un contrat d'émission (ou contrat de souscription). Dans le cas d'une émission effectuée par appel public à l'épargne ou lorsque l'admission des obligations à la négociation sur un marché réglementé a été demandée (obligations cotées), les modalités des titres sont généralement définies dans un prospectus contrôlé par l'autorité de contrôle du marché (pour une cotation sur Euronext Paris, l'Autorité des marchés financiers, pour une cotation sur la Bourse de Luxembourg, la Commission de surveillance du secteur financier).

Principaux paramètres

[modifier | modifier le code]Les flux d'une obligation sont définis par :

- la devise dans laquelle elle est émise ;

- la valeur nominale de l'obligation, appelée le pair ;

- sa date d’échéance (aussi appelée maturité) ;

- le mode de remboursement (on dit aussi «d'amortissement ») :

- en une seule fois à l'échéance (in fine)

- ou par tranches,

- ou encore jamais (obligation perpétuelle) ;

- le prix de remboursement, c'est-à-dire le montant, en pourcentage du pair, qui sera remboursé à l'échéance ;

- le taux d'intérêt de l'obligation et le mode de calcul de celui-ci ;

- la périodicité (souvent annuelle) des versements d'intérêt, appelés coupons.

Taux fixe, variable ou nul

[modifier | modifier le code]Le taux d'intérêt peut être :

Options éventuelles

[modifier | modifier le code]De plus, certaines obligations sont dotées d’options, comme le remboursement anticipé à certaines dates au gré de l'émetteur (en anglais : callable bonds) ou au contraire de prorogation à l'échéance, ou encore d'échange contre un autre titre, avec ou sans bon de souscription séparé.

Certaines sont dotées d'une option d’échange contre des actions :

- Obligation convertible

- Obligation remboursable en actions à parité ajustable (ORAPA)

La parité entre l'obligation et l'action évolue en fonction de la variation du cours de l'action. Une obligation remboursable en actions ne laisse pas le choix à son détenteur. Elle sera obligatoirement remboursée en actions. Ce n'est pas comme dans le cadre de l'obligation convertible en actions qui elle est optionnelle au sens courant du terme.

Cas général

[modifier | modifier le code]La plupart des obligations sont des obligations annuelles classiques (appelées en anglais plain vanilla bonds : obligations classiques ou conventionnelles), c'est-à-dire :

- remboursées

- in fine (en anglais, on parle de bullet bonds)

- au pair

- payant un taux fixe, dit « taux nominal »

- via un coupon annuel.

Exemple : l'obligation assimilable du Trésor 4,75 % 25/4/2035, déjà prise pour exemple ci-dessus en introduction, est une obligation classique à taux fixe d'échéance 25/4/2035 et de taux nominal 4,75 %.

Cours et coupon couru

[modifier | modifier le code]

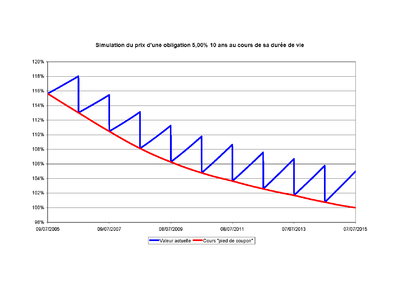

Il est d'usage de séparer arbitrairement la valeur actuelle d'une obligation en :

- cours, dit également cours pied de coupon, exprimé en pourcentage du nominal;

- coupon couru (accrued interest en anglais), exprimé également en pourcentage du nominal, généralement avec trois décimales.

Cette habitude vient d'une époque - le XIXe siècle - où ni les ordinateurs ni les calculatrices n'existaient. Il était donc important de pouvoir afficher un prix apparent des obligations (le cours) permettant de les comparer entre elles sans avoir à faire des calculs complexes. Le développement des moyens de calcul électroniques a rendu cela moins nécessaire, mais l'usage est resté.

En effet, comme on peut le constater sur le graphique ci-contre, plus on se rapproche d'une date de versement de coupon, et plus le prix de l'obligation (ligne bleue), mécaniquement, intègre le montant dudit coupon. Il le reperd, tout aussi mécaniquement, mais brusquement, une fois ledit coupon versé. En soustrayant, pro-rata temporis, du prix d'une obligation l'effet du prochain coupon, le « coupon couru », on obtient une courbe (en rouge, sur le graphique) beaucoup plus régulière et facile à interpoler dans le temps : le « cours ».

Deux termes anglais sont régulièrement utilisés pour évaluer une obligation :

- Clean price : le cours de l'obligation est mentionné sans tenir compte des intérêts courus non échus

- Dirty price : le cours comprend les intérêts courus non échus

Risque de crédit et prime de liquidité

[modifier | modifier le code]| Signification de la note | Moody’s | Standard & Poor’s | Fitch Ratings | |||

|---|---|---|---|---|---|---|

| Long terme | Court terme | Long terme | Court terme | Long terme | Court terme | |

| Prime Première qualité | Aaa | P-1 Prime -1 | AAA | A-1+ | AAA | F1+ |

| High grade Haute qualité | Aa1 | AA+ | AA+ | |||

| Aa2 | AA | AA | ||||

| Aa3 | AA− | AA− | ||||

| Upper medium grade Qualité moyenne supérieure | A1 | A+ | A-1 | A+ | F1 | |

| A2 | A | A | ||||

| A3 | P-2 | A− | A-2 | A− | F2 | |

| Lower medium grade Qualité moyenne inférieure | Baa1 | BBB+ | BBB+ | |||

| Baa2 | P-3 | BBB | A-3 | BBB | F3 | |

| Baa3 | BBB− | BBB− | ||||

| Non-investment grade, speculative Spéculatif | Ba1 | Not prime Non prime | BB+ | B | BB+ | B |

| Ba2 | BB | BB | ||||

| Ba3 | BB− | BB− | ||||

| Highly speculative Très spéculatif | B1 | B+ | B+ | |||

| B2 | B | B | ||||

| B3 | B− | B− | ||||

| Risque élevé | Caa1 | CCC+ | C | CCC | C | |

| Ultra spéculatif | Caa2 | CCC | ||||

| En défaut, avec quelques espoirs de recouvrement | Caa3 | CCC− | ||||

| Ca | CC | CC | ||||

| C | C/CI/R | C | ||||

| En défaut sélectif | SD | D | RD | D | ||

| En défaut | D | D | ||||

La valorisation d'un instrument de taux comportant, contrairement aux emprunts d'État, un risque de crédit[6], comme une obligation émise par une collectivité locale, une entreprise, un État étranger, etc., s'effectue en théorie en :

- actualisant l'échéancier des flux financiers (ici au sens de souscription ou achat, intérêts et remboursements) de l'instrument avec les coefficients d'actualisation applicables aux emprunts d'État ;

- en lui ajoutant une prime de liquidité, c'est-à-dire une estimation du coût de négociation de l'instrument ;

- et enfin en ajoutant une estimation de l'espérance mathématique du risque de défaut de l'emprunteur pendant la durée du prêt, corrigée par le taux de recouvrement moyen anticipé pour cet emprunteur en cas de défaut.

Le montant, exprimé en points de base, dont il faudrait déplacer parallèlement, généralement vers le haut, l'ensemble de la courbe des taux zéro-coupon des emprunts d'État pour que l'actualisation des flux de d'obligation sur cette nouvelle courbe corresponde à son prix effectivement constaté sur le marché, est appelé le spread de crédit de l'obligation.

En cas de défaut de l'émetteur (faillite, dépôt de bilan, etc.), le détenteur d'une obligation supporte le risque de ne pas retrouver son capital (ex : Enron, Worldcom, Parmalat…). Certes, le risque inhérent à une obligation est plus faible que celui présenté par une action, du fait que les détenteurs d'obligations occupent un rang beaucoup plus élevé dans l'ordre des créanciers que les détenteurs d'actions. Néanmoins, ce risque est bien réel.

Il existe une bonne approximation d'un crédit à la fois sans risque et non encore échu. Ce sont les emprunts d’État les plus liquides émis par les moins endettés des grands pays développés, c'est-à-dire des obligations :

- négociables à tout moment pour des quantités importantes

- et émises dans la devise où l'émetteur dispose à la fois

- de bonnes capacités d'endettement supplémentaire

- et de la pleine puissance fiscale.

Les taux dérivés de ces emprunts correspondent donc, pour chaque devise où ils existent, aux taux sans risque. Les autres obligations, moins liquides, comportent un risque, dont la mesure par le marché obligataire est donnée par la différence de taux entre leur taux de rendement et les taux sans risque. Cet écart de taux, ou spread de crédit, correspond en théorie à la somme :

- d'une prime de liquidité, c’est-à-dire le coût de négociation de l'obligation

- et, surtout, de l'espérance mathématique du risque de défaut de l'émetteur multipliée par le taux de recouvrement des créances attendu en cas de défaut.

Les obligations font souvent - bien que cela ne soit pas obligatoire - l'objet d'une notation financière qui permet normalement de mieux évaluer le risque de crédit présenté par le titre.

Cours des obligations et taux d'intérêt

[modifier | modifier le code]Comme on l'a vu, une obligation est un emprunt qui sert un taux d'intérêt, exprimé sous forme d'une séquence de coupons sur une période donnée, puis d'un remboursement final, le plus souvent à la valeur nominale. Pour évaluer une obligation, on calcule la valeur actuelle de tous les versements à venir (coupons et valeur nominale) en actualisant les sommes avec un taux d'intérêt correspondant au risque de l'obligation. Aussi, quand les taux d'intérêt augmentent, on va actualiser à un taux plus élevé, et donc cela va réduire la valeur actuelle des revenus de l'obligation. On en déduit que :

- quand les taux montent, la valeur actuelle (= le prix) des obligations baisse, et inversement ;

- plus une obligation a une échéance éloignée, plus l'actualisation des revenus aura un impact important sur la valeur. En bref, quand les taux montent, une obligation à 30 ans baissera plus qu'une obligation à 2 ans. On parle de sensibilité de l'obligation.

Notes et références

[modifier | modifier le code]- Cet article est partiellement ou en totalité issu de l'article intitulé « Évaluation d'obligation » (voir la liste des auteurs).

- Les taux de référence des bons du Trésor et OAT, site de la Banque de France [1]

- Site de l'INSEE

- ↑ Insee

- ↑ « Obligation definition - C'est quoi ? | Gestion de patrimoine », sur France Patrimonial (consulté le )

- ↑ D. M. Trading, « Le guide complet pour investir dans les obligations », sur DM Trading, (consulté le )

- ↑ Ministère de l'économie et des finances, « https://www.economie.gouv.fr/particuliers/placement-obligation », sur economie.gouv.fr, (consulté le )

Voir aussi

[modifier | modifier le code]Articles connexes

[modifier | modifier le code]- Crédit semi-obligataire

- Marché financier, Marché obligataire

- Histoire des bourses de valeurs

- Coefficient d'actualisation, Taux actuariel, Valeur nominale, Taux d'intérêt

- Hypothèque

- Risque de taux, Sensibilité, Duration

- Repo

- Emprunt d'État, OAT, Bund, OLO, T-Bond, BTP, Obligation Climat

- Courbe de taux, Taux zéro-coupon, Obligation zéro-coupon, Obligation à taux fixe, Obligation convertible, Strip, Démembrement, Coupon

- Titre de créance négociable

- Risque de crédit, Notation financière, Credit default swap, Spread de crédit, Prime de liquidité, Flight to quality

- Subordination, Titrisation

- Les agences spécialisées: Bloomberg LP, Reuters, Dow Jones

Bibliographie

[modifier | modifier le code]- Dalbarade J-M., Mathématiques des marchés financiers, 2005, Eska.

- De La Bruslerie H., Gestion obligataire. Tome 1, Marchés, taux d'intérêt et actifs financiers, 2002, Economica.

- De La Bruslerie H., Gestion obligataire. Tome 2, Rentabilité, stratégies et contrôle, 2006, Economica.

- Kolifrath G. et T. Journel, Marchés monétaire et obligataire, 2003, Les essentiels de la Revue Banque.

- Le Saout, E., Introduction aux Marchés Financiers, Economica, 2006.

- Maina E., La gestion obligataire , 2006, Revue Banque Editeur.

- Quittard-Pinon F. et T. Rollando, La Gestion du risque de taux d'intérêt, 2000, Economica.

French

French Deutsch

Deutsch