System z Bretton Woods – Wikipedia, wolna encyklopedia

System z Bretton Woods – system walutowy, który stworzył podstawy relacji międzynarodowych w sferze zarządzania systemami monetarnymi. Był pierwszym w pełni negocjowalnym takim systemem kierowanym przez rządy państw.

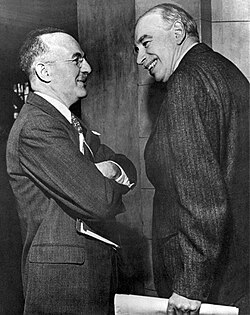

W trzech pierwszych tygodniach lipca 1944 (1–22 lipca 1944) w hotelu Mount Washington w Bretton Woods w Stanach Zjednoczonych odbyła się United Nations Monetary and Financial Conference (znana również jako konferencja w Bretton Woods), owocem której było podpisanie tak zwanego porozumienia z Bretton Woods. W konferencji uczestniczyło 730 delegatów z 44 państw alianckich. Gustaw Gottesman reprezentował polski emigracyjny rząd w Londynie.

W celu przestrzegania i kontroli postanowień systemu uczestnicy konferencji powołali do życia Międzynarodowy Bank Odbudowy i Rozwoju oraz Międzynarodowy Fundusz Walutowy.

System z Bretton Woods nakładał na każde państwo obowiązek stosowania polityki monetarnej, której jednym z celów było utrzymanie kursów wymiany w jednoprocentowym przedziale wahań. Teoretycznie kursy walut krajów uczestniczących w systemie z Bretton Woods miały być oparte na parytecie złota, lecz stosowana praktyka polityki kursowej prowadziła do światowej dominacji roli dolara amerykańskiego. Interwencje walutowe prowadzone przez banki centralne, zmierzające do obrony ustalonego kursu wymiany, realizowane były w celu obrony kursu waluty do dolara. Wraz z upływem lat, gdy podaż dolara na świecie rosła szybciej od podaży złota, ustalony kurs 35 dolarów za uncję złota stał się niemożliwy do obrony przez amerykański bank centralny. Z powodu wzrastających obciążeń system załamał się w 1971, a jednym z powodów było wstrzymanie przez Stany Zjednoczone wymienialności dolara na złoto.

Do wczesnych lat 70. system z Bretton Woods w efektywny sposób zapobiegał konfliktom oraz pomagał w osiąganiu wspólnych celów jego twórcom, w szczególności Stanom Zjednoczonym.

Funkcjonowanie systemu

[edytuj | edytuj kod]Początki

[edytuj | edytuj kod]Polityczne uwarunkowania systemu z Bretton Woods wynikają z kilku kluczowych czynników: pamięci Wielkiego kryzysu, koncentracji władzy w niewielkiej liczbie państw oraz chęci do uporządkowania i ustabilizowania sytuacji w handlu międzynarodowym po II wojnie światowej.

Podstawą wypracowanego porozumienia była wspólna wiara w kapitalizm. Jednakże kraje rozwinięte różniły się w opiniach co do rodzajów kapitalizmu, jaki byłby najlepszy dla ich gospodarek (Francja na przykład preferowała większe planowanie i interwencje rządowe, z kolei Stany Zjednoczone były za ograniczeniem interwencjonizmu państwowego), wszystkie jednak odwoływały się do uznania dominacji mechanizmów rynkowych i własności prywatnej w działalności gospodarczej.

Wszyscy uczestnicy konferencji w Bretton Woods zgadzali się, że chaos monetarny poprzedzający wojnę dostarczył kilku ważnych lekcji.

Nadal w 1944 roku doświadczenia związane z wielkim kryzysem były w świadomości ówcześnie rządzących. Uczestnicy konferencji w Bretton Woods mieli nadzieje na uniknięcie sytuacji z lat 30. Rządy w latach 30. XX wieku stosowały politykę dewaluacji waluty, zwiększając konkurencyjność swoich produktów w handlu międzynarodowym, co poprawiało bilans płatniczy, nakręcając inflację w kraju, spowodowało zmniejszenie popytu, spadek dochodu krajowego, zwiększenie bezrobocia i w konsekwencji zmniejszenie obrotów w handlu międzynarodowym.

Handel w latach 30. XX wieku był głównie ograniczony do bloków walutowych (np. Imperium brytyjskie używało funta). Bloki te nie pozwalały na przepływ kapitału i inwestycji do państw w innych blokach. Mimo że ta strategia przynosiła korzyści dla budżetu w krótkim okresie, to już w średnim i długim okresie odbijała się negatywnie.

Uczestnicy konferencji w Bretton Woods popierali liberalny system, który polegałby na zasadach wolnorynkowych, z minimalną liczbą barier dla prywatnych przepływów kapitału. Mimo że mieli różne poglądy co do sposobu wprowadzenia nowego systemu, to zgadzali się, że będzie to otwarty system.

Na podstawie doświadczenia z lat przed wojną planiści ze Stanów Zjednoczonych wypracowali koncept bezpiecznej ekonomii – liberalnego systemu ekonomicznego, który pomoże w utrzymaniu powojennego pokoju. Jednym z tych, którzy dostrzegli taką możliwość, był Cordell Hull, sekretarz stanu USA w latach 1933–1944. Hull uważał, że fundamentalnymi przyczynami II wojny światowej była dyskryminacja ekonomiczna i wojna handlowa. Dokładnie miał na myśli czynniki kontrolujące handel i kursy walutowe (porozumienia bilateralne) nazistowskich Niemiec i politykę protekcyjną w Imperium brytyjskim.

Efekty konferencji i rozpad systemu

[edytuj | edytuj kod]Główne założenia systemu zostały zawarte w statucie MFW. Obejmowały one: wyznaczenie parytetów krajowych walut w złocie lub dolarach USA; dolar amerykański stał się międzynarodową, wymienialną na złoto walutą na szczeblu banków centralnych po urzędowym kursie (kurs walutowy) 35 dolarów USA za uncję złota; zmiany parytetu można było dokonać tylko w wypadku zachwiania bilansu płatniczego danego kraju, ale w uzgodnieniu z MFW; transakcje walutowe między krajami MFW musiały być oparte na parytecie walutowym (wahania kursów mogły wynosić ± 1%).

Celem systemu Bretton Woods było doprowadzenie do stabilizacji kursów i powszechnej wymienialności walut krajów członkowskich MFW na złoto. W ramach systemu Bretton Woods funkcjonowały 2 strefy walutowe: funta szterlinga i franka francuskiego, do których należały kraje ekonomicznie powiązane z Wielką Brytanią i Francją. W latach 1950–1958 działała Europejska Unia Płatnicza, a 1958 r., po wprowadzeniu zewnętrznej wymienialności walut krajów Europy Zachodniej, Europejski Układ Walutowy. Zmiany parytetów nastąpiły dwukrotnie: w 1949 i 1967 r., gdy nastąpiła dewaluacja funta szterlinga. Pierwszą poprawkę do statutu MFW wprowadzono w 1969 r., po podjęciu decyzji o emisji specjalnych praw ciągnienia.

Kryzys systemu z Bretton Woods wiązał się z szybszym wzrostem podaży dolara na świecie od wzrostu podaży złota. Wraz z rozwojem handlu międzynarodowego rósł popyt krajów na rezerwy walutowe, które z powodu płynności, w większym stopniu gromadzone były w dolarze niż złocie. W efekcie system z Bretton Woods generował napięcia określane mianem dylematu Triffina, zgodnie z którym nie jest jednocześnie możliwe posiadanie sztywnego kursu waluty, niezależnej polityki pieniężnej oraz swobody przepływów kapitałowych.

System Bretton Woods zaczął się załamywać, gdy 15 sierpnia 1971 r. USA zawiesiły wymienialność dolara na złoto. W porozumieniu waszyngtońskim z grudnia 1971 część krajów ustaliła nowe parytety swoich walut, inne oparły je na dolarze USA. Ostatecznie system Bretton Woods załamał się w 1973 r. po dewaluacji dolara i wprowadzeniu kursu płynnego. Nowe zasady funkcjonowania MFW uchwalone w kwietniu 1976 r. i wprowadzone w życie w 1978 r. położyły kres systemowi Bretton Woods.

Kursy walutowe

[edytuj | edytuj kod]Daty pokazują kiedy wprowadzono kursy

Funt szterling

[edytuj | edytuj kod]| Data | Wartość funta w USD |

|---|---|

| 27 grudnia 1945 | 4,03 |

| 18 września 1949 | 2,8 |

| 17 listopada 1967 | 2,4 |

Frank francuski

[edytuj | edytuj kod]| Data | Wartość USD we frankach | Uwagi |

|---|---|---|

| 27 grudnia 1945 | 119,11 | 1 funt = 480 franków |

| 26 stycznia 1948 | 214,39 | 1 funt = 864 franków |

| 18 października 1948 | 263,52 | 1 funt = 1062 franków |

| 27 kwietnia 1949 | 272,21 | 1 funt= 1097 franków |

| 20 września 1949 | 350 | 1 funt = 980 franków |

| 10 sierpnia 1957 | 420 | 1 funt = 1176 franków |

| 27 grudnia 1958 | 493.71 | 1 frank = 1,8 mg złota |

| 1 stycznia 1960 | 4,9371 | 1 nowy frank = 100 starych franków |

| 10 sierpnia 1968 | 5,48 | 1 nowy frank = 162 mg złota |

Marka niemiecka

[edytuj | edytuj kod]| Data | Wartość USD w markach |

|---|---|

| 21 czerwca 1948 | 3,33 |

| 18 września 1949 | 4,20 |

| 6 marca 1961 | 4 |

| 29 października 1969 | 3,67 |

Lir włoski

[edytuj | edytuj kod]| Data | Wartość USD w lirach |

|---|---|

| 4 stycznia 1946 | 225 |

| 26 marca 1946 | 509 |

| 7 stycznia 1947 | 350 |

| 28 listopada 1947 | 575 |

| 18 września 1949 | 625 |

Jen

[edytuj | edytuj kod]| Data | Wartość USD w jenach |

|---|---|

| 25 kwietnia 1949 | 360 |

Frank szwajcarski

[edytuj | edytuj kod]| Data | Wartość USD we frankach | Uwagi |

|---|---|---|

| 27 grudnia 1945 | 4,30521 | 1 funt = 17,35 franków szwajcarskich |

| wrzesień 1949 | 4,375 | 1 funt = 12,25 franków szwajcarskich |

Gulden holenderski

[edytuj | edytuj kod]| Data | Wartość USD w guldenach |

|---|---|

| 27 grudnia 1945 | 2,652 |

| 20 września 1949 | 3,8 |

| 7 marca 1961 | 3,62 |

Frank belgijski

[edytuj | edytuj kod]| Data | Wartość USD we frankach |

|---|---|

| 27 grudnia 1945 | 43,77 |

| 1946 | 43,8725 |

| 21 września 1949 | 50 |

Marka fińska

[edytuj | edytuj kod]| Data | Wartość USD w markach fińskich | Uwagi |

|---|---|---|

| 17 października 1945 | 136 | |

| 5 lipca 1949 | 160 | |

| 19 września 1949 | 230 | |

| 15 września 1957 | 320 | |

| 1 stycznia 1963 | 3,2 | 1 nowa marka = 100 starych marek |

| 12 października 1967 | 4,2 |

Drachma grecka

[edytuj | edytuj kod]| Data | Wartość USD w drachmach |

|---|---|

| 1954 | 30 |

Korona duńska

[edytuj | edytuj kod]| Data | Wartość USD w koronach |

|---|---|

| sierpień 1945 | 4,8 |

| 19 września 1949 | 6,91 |

| 21 listopada 1967 | 7,5 |

Peseta hiszpańska

[edytuj | edytuj kod]| Data | Wartość USD w pesetach |

|---|---|

| 17 lipca 1959 | 60 |

| 20 listopada 1967 | 70 |

Zobacz też

[edytuj | edytuj kod]Bibliografia

[edytuj | edytuj kod]- David Begg, Rudiger Dornbusch, Stanley Fischer: Makroekonomia. Warszawa: Polskie Wydawnictwo Ekonomiczne, 2007. ISBN 978-83-208-1644-0.

- Krzysztof Nędzyński. Rola złota w polityce pieniężnej. Teoria monetarna w modelu ekonomii podaży. „Materiały i Studia NBP, Zeszyt 168”, s. 10–18, grudzień 2003. ISSN 2084-6258.

- Witold Rutkowski. Międzynarodowy System Walutowy – możliwości nowych rozwiązań. „Kancelaria Sejmu – Biuro Studiów i Ekspertyz, Informacja nr 753”, s. 1–6, listopad 2000.

- WR/PAP: 70 lat temu stworzono system z Bretton Woods. Dzięki niemu powstał MFW i Bank Światowy. PolskaTimes.pl, 2014-07-05. [dostęp 2014-07-21]. [zarchiwizowane z tego adresu (2015-09-24)]. (pol.).

French

French Deutsch

Deutsch