John Maynard Keynes – Wikipedia, wolna encyklopedia

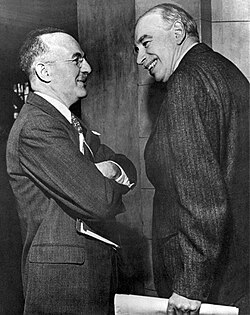

John Maynard Keynes (lata 20.) | |

| Data i miejsce urodzenia | |

|---|---|

| Data i miejsce śmierci | |

| Zawód, zajęcie | |

| Narodowość | |

John Maynard Keynes, 1. baron Keynes (ur. 5 czerwca 1883 w Cambridge, zm. 21 kwietnia 1946 w Firle) – angielski ekonomista, twórca teorii interwencjonizmu państwowego w dziedzinie ekonomii i finansów państwowych. Był synem logika i ekonomisty Johna Neville’a Keynesa (1852–1949) i Ady Florence Keynes, z domu Brown (1861–1958), brytyjskiej pisarki. Jego poglądy wywarły decydujący wpływ na rozwój myśli ekonomicznej w latach 30.– 60. XX wieku.

Wykształcenie i młodość

[edytuj | edytuj kod]Na początku Keynes studiował matematykę i historię, ukończył także jeden semestr ekonomii na Cambridge. Nauki ekonomiczne pobierał ponoć od ekonomistów liberalnych Artura Cecila Pigou i Alfreda Marshalla w latach 1905–1908. Przed I wojną światową był członkiem grupy Bloomsbury[1]. W 1913 roku opublikował książkę poświęconą gospodarce Indii. Była ona oparta na doświadczeniach, które nabył podczas krótkiej pracy w brytyjskim India Office w Londynie[1]. W książce argumentował, że rząd Indii nie musi utrzymywać standardu złota[1]. Dzieło sprzedało się w niewielkiej liczbie egzemplarzy. Keynes powrócił na Cambridge, gdzie pracował nad traktatem na temat prawdopodobieństwa matematycznego[1].

Okres I wojny światowej

[edytuj | edytuj kod]Latem 1914 roku został wezwany przez rząd brytyjski do przedstawienia swojej koncepcji zapobieżenia kryzysowi finansowemu, który groził Wielkiej Brytanii z powodu wybuchu I wojny światowej. Przedstawił plan, który zakładał, że zagraniczni klienci wciąż mogli wymieniać funty na złoto, jednak ograniczono wymianę waluty na złoto dla mieszkańców Wielkiej Brytanii i wprowadzono papierowy pieniądz[1]. Plan został zaakceptowany przez premiera Lloyda George’a, wprowadzony w życie i okazał się skuteczny[1]. Keynes został wówczas jednym z najważniejszych doradców ekonomicznych brytyjskiego rządu i pełnił tę funkcję przez całą wojnę[1].

Po zakończeniu wojny uczestniczył w konferencji wersalskiej jako doradca Lloyda George’a. Podczas konferencji opowiadał się za umorzeniem długów mocarstw zachodnich wobec USA. Uważał, że ekonomiczne warunki pokoju powinny zapewniać harmonijny rozwój gospodarczy całej Europy po wojnie. Z tego względu sprzeciwiał się zbyt wysokim reparacjom od Niemiec, uważał, że zbyt duże reparacje zrujnują finansowo Niemcy, doprowadzą do masowej biedy i wzbudzą chęć rewanżu, która doprowadzi do niestabilności politycznej w Europie[2]. Swoje poglądy przedstawił w książce wydanej w kilka miesięcy po podpisaniu traktatu wersalskiego (1919, The Economic Consequences of the Peace). Książka okazała się bestsellerem i wywarła znaczący wpływ na opinię publiczną, zniechęcając obywateli do pokoju wersalskiego, pierwsze wydanie zostało sprzedane w całości bardzo szybko, wydawca musiał zamówić dodruk[3].

Okres międzywojenny

[edytuj | edytuj kod]Po rezygnacji z pracy w brytyjskim skarbie otrzymał oferty pracy na wysokich stanowiskach w bankach, odrzucił je jednak i w 1920 roku powrócił na Uniwersytet Cambridge, gdzie objął stanowisko na wydziale ekonomii[4]. W 1921 roku opublikował książkę filozoficzną A Treatise on Probability, w której przedstawił swoją teorię działania, która mieściła się w tradycji racjonalistycznej G.E. Moore'a[4].

W tym okresie był stosunkowo zamożny. Od 1905 roku z sukcesem inwestował na giełdzie, w momencie wybuchu wojny jego majątek wynosił około pół miliona dolarów w przeliczeniu na współczesną wartość pieniądza, do końca wojny potroił swój majątek[4]. Po wojnie zarobił znaczące środki na spekulacjach walutowych, wiele krajów europejskich odeszło wówczas od parytetu złota, co dało możliwość zarabiania na zmianach kursów walut[4]. Jego reputacja w tej dziedzinie była tak znacząca, że uczelnia King's College powierzyła mu środki w celu pomnażania majątku szkoły[4]. W kolejnych latach założył fundusz inwestycyjny, który miał inwestować środki pieniężne jego przyjaciół. Początkowo Keynes prawie stracił całe powierzone mu środki, założył bowiem, że dolar amerykański będzie się umacniał, a waluty europejskie słabły, rzeczywistość potoczyła się inaczej. Jednak w kolejnych latach jego fundusz radził sobie coraz lepiej, odrobił straty, a następnie okazał się bardzo dochodowy[4].

W latach 20. był aktywnym publicystą ekonomicznym, został zatrudniony jako stały komentator w dzienniku The Manchester Guardian, brał udział jako korespondent w Konferencji w Genui w 1922 roku[4]. Jego artykuły na temat gospodarki były przedrukowywane przez prasę na całym świecie[5]. Na podstawie artykułów prasowych opublikował w 1923 roku książkę Tract on Monetary Reform[5].

W 1923 roku wspólnie z grupą innych inwestorów przejął czasopismo Nation and Athenaeum, pełnił funkcję prezesa wydawnictwa publikującego pismo, jednocześnie zajmował się redagowaniem go, publikował w nim również swoje teksty. Wśród redaktorów i autorów czasopisma znajdowali się przyjaciele z grupy Bloomsbury: Virginia Woolf, Lytton Strachey[6].

Okres II wojny światowej

[edytuj | edytuj kod]

W czasie II wojny światowej był doradcą kanclerza skarbu. W roku 1944 uczestniczył w konferencji w Bretton Woods, przewodnicząc delegacji brytyjskiej i dążąc do powołania międzynarodowej jednostki rozliczeniowej bankor, opartej na pieniądzu bankowym (bank-) i złocie (-or), której emisja służyłaby finansowaniu odbudowy zniszczeń po II wojnie światowej oraz prowadzeniu zrównoważonej polityki finansowej na świecie. Koncepcja Keynesa była lekceważona. Oponentami byli przede wszystkim Amerykanie (z ministrem skarbu Harrym Dexterem White’em na czele) dążący do uprzywilejowania dolara (USD) emitowanego przez Fed (System Rezerwy Federalnej). Teorie Keynesa nie ukształtowały międzynarodowych stosunków finansowych. Przyczyniły się jedynie do nacjonalizacji Banku Anglii (Bank of England) w dniu 1 marca 1946 roku. Od grudnia 1945 roku strona amerykańska przystąpiła do wcielania w życie własnych propozycji. Ratyfikacja ustaleń konferencji w Bretton Woods, która dała podwaliny pod utworzenie Międzynarodowego Funduszu Walutowego i Banku Światowego, dokonała się w 1946 roku – po śmierci Keynesa – i uczyniła z amerykańskiego dolara walutę o zasięgu międzynarodowym. Przyczyniła się do tego obietnica wymienialności dolara na złoto, uchylona później (w 1971 roku) przez prezydenta Richarda Nixona.

Podwaliny szkoły keynesowskiej

[edytuj | edytuj kod]Jego głównym dziełem jest Ogólna teoria zatrudnienia, procentu i pieniądza opublikowana w 1936 roku (wydanie polskie 1956), kwestionująca zasady klasycznej myśli ekonomicznej. Teorie Keynesa były reakcją na kryzys ekonomiczny lat 30. XX wieku (zapoczątkowany w 1929 roku w USA) i ustabilizowały sytuację gospodarczą w Europie po II wojnie światowej, aż do odejścia w roku 1971 przez Stany Zjednoczone od parytetu złota.

Założenia szkoły Keynesa

[edytuj | edytuj kod]Geneza teorii koncepcji Keynesa

[edytuj | edytuj kod]Teoria Keynesa powstała jako reakcja na Wielki kryzys gospodarczy lat 1929–1933. Wystąpił wtedy spadek PNB i wzrost bezrobocia. Spadł poziom inwestycji i notowania giełdowe. Keynes dążył do ustabilizowania gospodarki za pomocą podejścia popytowego. Jako przyczynę złego stanu rzeczy podał stan nierównowagi pomiędzy poziomem oszczędności a poziomem inwestycji. Jeżeli człowiek dostanie podwyżkę, to nie wyda wszystkiego, tylko część odłoży. Keynes nazwał to krańcową skłonnością do konsumpcji. W efekcie rosną dochody, ale nie wzrasta konsumpcja. Istotą jego poglądów jest zanegowanie zdolności gospodarki do samoregulacji (samoistnego osiągania równowagi rynkowej). Odrzucono stwierdzenie, jakoby podaż sama stwarzała dla siebie popyt. Keynes stwierdził, że prawo Saya nie działa, choć nigdy naukowo tego nie dowiódł. Według niego gospodarka pozostawiona sama sobie będzie zawsze popadać w stan nierównowagi.

Szkoła Keynesowska położyła nacisk na analizę agregatową ujmowanego popytu globalnego. Chodziło o zwiększenie popytu, co miało przyspieszyć tempo wzrostu gospodarczego i zlikwidować bezrobocie. Aby zapewnić stały rozwój gospodarczy, należy poprzez odpowiednią politykę gospodarczą pobudzić wzrost globalnych wydatków. Stąd nazwa – ekonomia popytu. Według nich sterowanie przez państwo globalnym popytem odbywa się za pomocą środków polityki fiskalnej (ewentualnie polityki pieniężnej).

W 1935 roku w przedmowie do niemieckiego wydania swojej książki Keynes argumentował, że jego teoria może być wdrożona o wiele łatwiej w warunkach państwa totalitarnego niż w gospodarce wolnorynkowej[7], co w późniejszych latach stało się podstawą do wielu zarzutów o totalitarne sympatie[8].

Keynes proponował:

- progresję opodatkowania dochodów osobistych grup zamożniejszych przy jednoczesnym zwiększaniu świadczeń społecznych na rzecz grup biedniejszych;

- bezpośrednie zachęty do inwestowania poprzez obniżenie opodatkowania zysków przeznaczanych na inwestycje;

- zarządzanie wielkością globalnych wydatków rządowych na inwestycje państwowe czy roboty publiczne.

Według Keynesa, deficyt budżetowy nie stanowi problemu w okresie ożywienia. W okresie dekoniunktury rządy powinny podejmować działania mające na celu utrzymanie na odpowiednio wysokim poziomie aktywności gospodarczej państwa.

Główne założenia szkoły Keynesa

[edytuj | edytuj kod]- Produkcja określana jest przez globalny popyt.

- Zmiana ilości pieniądza wpływa na zatrudnienie.

- Bezrobocie to efekt niedostatecznego popytu.

- Państwo powinno być aktywne na scenie fiskalnej i monetarnej państwa.

Przeciwstawne poglądy

[edytuj | edytuj kod]Ekonomistami zwalczającymi teorie Keynesa byli Friedrich von Hayek, przedstawiciel szkoły austriackiej[9], oraz Milton Friedman, przedstawiciel szkoły chicagowskiej.

Życie prywatne

[edytuj | edytuj kod]Keynes był kolekcjonerem dzieł sztuki i znawcą malarstwa. Kupił i finansował teatr i balet. Keynes, co jest faktem mało znanym, był także inwestorem. Pomimo trudności gospodarczych, jakie Wielka Brytania przechodziła w czasie kryzysu lat 30. XX wieku, osiągał bardzo dobre wyniki. Jest uważany za jednego z prekursorów inwestowania skoncentrowanego[10].

Był biseksualny. Był w związkach między innymi z krytykiem literackim Lyttonem Stracheyem czy malarzem Duncanem Grantem[11]. W 1925 roku Keynes ożenił się z Lidią Łopokową, tancerką Ballets Russes Siergieja Diagilewa. 42-letni ekonomista zakochał się po raz pierwszy w życiu w kobiecie, z którą poznał się w roku 1921[12].

Publikacje

[edytuj | edytuj kod]- Ogólna teoria zatrudnienia, procentu i pieniądza (The General Theory of Employment, Interest and Money, 1936)

- A Treatise on Probability, 1921

Zobacz też

[edytuj | edytuj kod]Przypisy

[edytuj | edytuj kod]- ↑ a b c d e f g Carter 2021 ↓, Chapter One: After The Gold Rush.

- ↑ Carter 2021 ↓, Chapter Three: Paris and Its Discontents.

- ↑ Carter 2021 ↓, Chapter Four: consequences.

- ↑ a b c d e f g Carter 2021 ↓, Chapter Five: From Metaphysics To Money.

- ↑ a b Moggridge 1992 ↓, s. 376.

- ↑ Moggridge 1992 ↓, s. 391-392.

- ↑ J. M. Keynes: Foreword to the German Edition. 1935. [dostęp 2012-07-31]. [zarchiwizowane z tego adresu (2012-07-18)].

- ↑ Llewellyn H. Rockwell Jr: Hitler’s Economics. Mises.org, 2012.

- ↑ Michał Zaborski, Rafał Chmura, Karol Pieniak, Debaty, które zmieniły historię, [w:] Tomasz Dołęgowski, Wojciech Labuda (red.), Szermierka na słowa. O debacie oksfordzkiej i nie tylko, wyd. 1, Warszawa: Poltext, 2021, s. 213-245, ISBN 978-83-8175-313-5

- ↑ The Warren Buffett Portfolio: Mastering the Power of the Focus Investment. Robert G. Hagstrom.

- ↑ Robert L. Heilbroner. The man who made us all Keynesians. „The New York Times”, 11 maja 1986. [dostęp 2011-05-26].

- ↑ Witold Gadomski John Maynard Keynes: człowiek na każdy kryzys. Wielcy ekonomiści XX wieku.

Bibliografia

[edytuj | edytuj kod]- H. Ćwikliński, Polityka gospodarcza

- Lord Keynes Dies of Heart Attack, [w:] The New York Times, nytimes.com, 22 kwietnia 1946 [dostęp 2014-04-17] (ang.).

- Zachary Carter: The price of peace: money, democracy, and the life of John Maynard Keynes [ebook]. New York: 2021. ISBN 0-525-50905-4.

- Donal Moggridge: Maynard Keynes: an economist's biography. London ; New York: 1992. ISBN 9786610325290.

Linki zewnętrzne

[edytuj | edytuj kod]- Keynes-Gesellschaft (niem.)

- Recenzja biografii Keynesa

John J. O’Connor; Edmund F. Robertson: John Maynard Keynes w MacTutor History of Mathematics archive (ang.) [dostęp 2021-10-25].

John J. O’Connor; Edmund F. Robertson: John Maynard Keynes w MacTutor History of Mathematics archive (ang.) [dostęp 2021-10-25].

- ISNI: 0000000121258885

- VIAF: 29551966

- LCCN: n79004113

- GND: 118561804

- NDL: 00445583

- LIBRIS: sq467g7b2jfmbsk

- BnF: 12041754c

- SUDOC: 028618505

- SBN: CFIV004173

- NLA: 35268961

- NKC: jo20010083125

- DBNL: keyn003

- BNE: XX1021025

- NTA: 068422806

- BIBSYS: 90059628

- CiNii: DA00545340

- Open Library: OL33956A

- PLWABN: 9810671372105606

- NUKAT: n96100888

- OBIN: 34310

- J9U: 987007263712105171

- PTBNP: 50719

- CANTIC: a10108798

- LNB: 000036680

- NSK: 000050167

- BNA: 000026162

- CONOR: 60685411

- BNC: 000045168

- ΕΒΕ: 62716

- BLBNB: 000589621

- KRNLK: KAC199614808, KAC200714665

- LIH: LNB:V*63402;=BB

French

French Deutsch

Deutsch