Cartão de crédito – Wikipédia, a enciclopédia livre

Foram assinalados vários problemas nesta página ou se(c)ção: |

| Parte de uma série sobre Serviços financeiros |

| Bancos |

|---|

|

| Transferência de fundos |

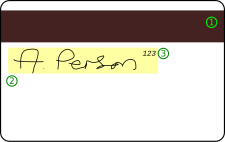

Cartão de crédito é uma forma de pagamento eletrônico. É um cartão de plástico que pode conter ou não um chip e apresenta na frente o nome do portador, número do cartão e data de validade (pelo menos) e, no verso, um campo para assinatura do cliente, o número de segurança (CVV2) e a tarja magnética (geralmente preta). A maioria de cartões de crédito tem forma e tamanho padronizados, como especificado pelo padrão do ISO 7810.

O cartão de crédito foi criado para facilitar as compras e reduzir a quantidade de dinheiro “vivo” em circulação, o mesmo caiu rapidamente no gosto dos brasileiros[1].

Ele pode ser usado como meio de pagamento para comprar um bem ou contratar um serviço. O titular recebe mensalmente no endereço indicado a fatura para pagamento e pode escolher pagar o total cobrado, somente o mínimo ou algum valor intermediário, postergando o pagamento do restante para o mês seguinte mediante cobrança de juros.

Toda conta de cartão de crédito possui um limite de compras definido pelo banco emissor. As compras efetuadas reduzem o limite disponível até que, quando insuficiente, novas compras são negadas. O pagamento da fatura libera o limite para ser utilizado novamente.

História

[editar | editar código-fonte]O cartão de crédito surgiu na década de 1920, nos Estados Unidos. Inicialmente, os cartões de crédito eram dados somente aos clientes mais fiéis, que o dono do estabelecimento acreditava serem confiáveis por pagarem suas compras em dia.[2]

Mas foi no ano de 1949, quando Frank MacNamara estava com executivos financeiros em um restaurante na cidade de Nova York e percebeu que tinha esquecido seu dinheiro e seu talão de cheques para pagar a conta, que teve a ideia de criar um cartão em que contivesse o nome do dono, e que após um tempo, o dono do cartão pudesse pagar a conta.

Então, naquele mesmo ano, ele criou o The Diners Club que era feito de papel-cartão. O cartão era aceito em apenas 27 restaurantes e era usado apenas por pessoas importantes na época (aproximadamente 200 pessoas que eram amigos de Frank). Em 1952, o cartão começou a ganhar milhares de adeptos e já era aceito por vários estabelecimentos. E neste mesmo ano foi criado o primeiro cartão de crédito internacional. Em 1955, o cartão passou a ser feito de plástico. O The Diners Club existe até hoje, com o nome Diners Club International.

Em 1958, foi a vez de a American Express criar o seu cartão. Mas foi em 1966 que o BankAmerican Service Corporation criou o cartão BankAmericard, que rapidamente se tornou um sucesso, uma vez que era aceito em mais de 12 milhões de estabelecimentos e, pouco tempo depois, o cartão passou a se chamar a atual Visa. No mesmo ano, foi criado o Master Charge que originou a bandeira MasterCard. Em 1975, a Diners lançou o Corporate Card, que se tratava do primeiro cartão de crédito corporativo do mundo, e em 1981 a Citicorp (atual Citibank) comprou a Diners Club da Continental Insurance Corporation.[3]

No Brasil, o empresário tcheco Hanus Tauber (precursor dos cartões no Brasil), em 1954, comprou nos Estados Unidos uma franquia da Diners, propondo sociedade no cartão com o empresário Horácio Klabin. Em 1956, o Diners chegou ao Brasil, sendo inicialmente um cartão de compra e não um cartão de crédito. Em 1968, foi lançado o primeiro cartão de crédito de banco, o Credicard, e em 1971 foi fundada no Rio de Janeiro a Associação Brasileira das Empresas de Cartões de Crédito e Serviços (ABECS). Posteriormente, em 1974, a sede da ABECS foi transferida para São Paulo. Em 1984, a Credicard comprou a Diners Club do Brasil, mas foi na década de 1990 que ocorreu o lançamento do cartão de crédito internacional e em 1994, com a chegada do Plano Real, ele só faz aumentar o crescimento do produto.

Cartões de crédito no mundo

[editar | editar código-fonte]

Os cartões de crédito de conceito moderno nasceram nos EUA, na década de 1920, quando empresas privadas (sobretudo redes de hotéis e empresas petroleiras) começaram a emitir cartões para permitir a seus clientes comprarem a crédito nos próprios estabelecimentos.

A primeira ideia sobre cartão de crédito "universal", ou seja, que pudesse ser utilizado em vários estabelecimentos diferentes, surgiu a partir de um acontecimento bastante peculiar, nos anos de 1949. O executivo e criador do Diners Club Card, Frank MacNamara, estava com alguns convidados em um restaurante de Nova York e, ao receber a conta de despesas, descobrira que não poderia pagá-la porque havia esquecido a sua carteira.

Uma conversa com o dono do local, permitiu-lhe assinar uma conta de despesas, que poderia ser paga em um outro dia. Frank MacNamara não só gostou da ideia, como também, partindo desse incidente, criou juntamente com o seu advogado, Ralph Schneider, o Diners Club Card.

No primeiro ano de vida, em 1950, o cartão era aceito em 27 restaurantes e com clientes chegando a quase duzentas pessoas, na maioria amigos pessoais e conhecidos do idealizador. Com este sistema, a empresa de cartões de crédito cobrava uma taxa anual e enviava contas mensais ou anuais dos gastos efetuados. Inicialmente o cartão era de papel. Somente em 1955, o Diners passou a usar o plástico.

Dois anos depois do lançamento do cartão, o seu conceito adquiriu mais adeptos, ocorrendo à emissão do primeiro cartão de validade internacional. Sua rede afiliada já abrangia um grande número de restaurantes, hotéis e diversos estabelecimentos varejistas.

Em 1960, o Clube dos Diners abre franquias em Hong-Kong, Japão, Malásia e Nova Zelândia. Outros estabelecimentos de países como a Bolívia, Equador, Iugoslávia, Ceilão, Tailândia, Okinawa, Suriname e Zanzibar começam a aceitar o cartão, além de algumas linhas aéreas. No total, eram mais de 50 países em todos os continentes.

Em 1966, um outro grupo de bancos, o BankAmerican Service Corporation lançou com êxito o BankAmericard, que mais tarde originou a bandeira Visa. Na mesma época, a American Express criou um cartão semelhante ao Diners Club, com uso em hotéis e restaurantes.

No mesmo ano e seguindo os exemplos citados, formou-se o Interbank Card Association (ICA), que mais tarde passou a se chamar Master Charge e finalmente virou Mastercard International. O Bank of America começou a emitir cartões em outros estados em parceria com outros bancos. Em 1968 foi lançado no Brasil o primeiro cartão de crédito de banco; chamava-se "Elo" e foi criado pelo Bradesco.

No ano de 1975, o Diners Club introduziu o primeiro "Corporate Card": nascia o cartão de crédito empresarial. Em meados de 1981, o Citicorp adquiriu o Diners Club da Continental Insurance Corporation.

Ao final de 2006, a situação dos principais competidores do mercado de cartões de crédito era a seguinte:

- Visa: empresa atualmente de capital aberto com mais de 13 mil instituições financeiras no mundo todo que emitem o cartão com a bandeira Visa. Existia ao final de 2006, 1,6 bilhão de cartões Visa em circulação que eram aceitos em mais de 24 milhões de estabelecimentos em mais de 170 países. No ano de 2006, o volume de transações gerado pelos cartões Visa foi de 4,6 trilhões de dólares americanos.

- Mastercard: empresa atualmente de capital aberto com mais de 25 mil parceiros emissores no mundo. Existiam ao final de 2006, cerca de 820 milhões de cartões Mastercard em circulação no mundo, aceitos em 25 milhões de estabelecimentos comerciais em mais de 210 países e territórios. No ano de 2006 o volume de transações gerado por cartões da Mastercard foi de aproximadamente 2 trilhões de dólares americanos.

- American Express: empresa de capital aberto, fundada em 1850, mas que teve o seu primeiro cartão emitido somente em 1958. Os cerca de 57 milhões de cartões American Express em circulação em 2006 eram aceitos em mais de 200 países. No ano 2006, os cartões American Express geraram cerca de 150 bilhões de dólares americanos em transações.

Outras bandeiras de cartões difundidas no mundo, com maior ou menor aceitação, dependendo das regiões, são: Diners Club International (pertencente ao Citibank), JCB (Japanese Credit Bureau) e Discover (pertencente ao Morgan Stanley).

Nos dias de hoje, todas as bandeiras enfrentam ameaças das organizações federais antitruste dos países em que operam por acusações de práticas monopolistas. As bandeiras que têm como os seus maiores expoentes a Mastercard e a Visa, estudam formas de frear a crescente demanda por maior transparência e equidade em suas próprias práticas comerciais.

Em 2006, a Mastercard tomou a liderança do processo de prevenção contra leis antitruste e deixou de ser uma associação comercial de bancos passando a ser uma empresa aberta com ações listadas na NYSE sob o código MA.

Cartões de crédito no Brasil

[editar | editar código-fonte]

O primeiro cartão plástico brasileiro teve a bandeira Diners. Ele foi lançado em 1956 e só era aceito em um grupo seleto de restaurantes. Isto aconteceu seis anos após a sua utilização nos EUA. Em 1954, o empresário tcheco Hanus Tauber (precursor dos cartões no Brasil) comprou nos Estados Unidos a franquia do Diners Club, propondo sociedade no cartão com o empresário Horácio Klabin. O cartão requeria o pagamento integral da fatura.

Em 1968, o Bradesco seria responsável pela emissão do primeiro cartão de crédito brasileiro, o Elo, que funcionava apenas como representante da Visa no Brasil, atendendo aos turistas estrangeiros portadores de cartões BankAmericard que visitavam o país.

Popularização do cartão

[editar | editar código-fonte]Durante os anos de 1997 até 2010, surgiram mais de 70 bandeiras de cartões regionais que foram responsáveis pelo aumento do comércio, principalmente em regiões afastadas dos dois maiores centros Rio-São Paulo e das capitais. As marcas que mais se destacaram neste período foram a Ticket, Hipercard, Sorocred e Good Card.[4]

Ao final de 2006, os cartões no Brasil apresentavam uma ampla adoção por quase toda a população bancarizada, existindo 80 milhões de cartões de crédito e 190 milhões de cartões de débito. [5] [6]

Em 2009, houve a quebra da exclusividade existente entre bandeiras e credenciadoras imposta pela Secretaria de Direito Econômico (SDE). Até então, cartões Visa eram aceitos apenas por estabelecimentos que tivessem maquininha da Visanet (atual Cielo), enquanto para aceitar a bandeira Mastercard, era necessário ter a maquininha da Redecard (atual Rede).

Em abril de 2011 o cartão Elo foi relançado pelo Bradesco, Banco do Brasil e Caixa Econômica Federal, com a meta de ser a maior bandeira de cartão nacional até 2014. Em agosto do mesmo ano já haviam alcançado a marca de 1 milhão e meio de plásticos emitidos.[carece de fontes]

As fintechs

[editar | editar código-fonte]A partir de 2014, começaram a surgir no país vários bancos denominados "Bancos Digitais", atualmente conhecidos pelo anglicismo fintechs. O diferencial dessas instituições era o oferecimento de cartões de crédito sem anuidade [7] e gerenciamento de dados das compras através de aplicativos, sendo as mais conhecidas a Nubank, Banco Inter e o C6 Bank.

Juros

[editar | editar código-fonte]O cartão de crédito é um meio de pagamento bastante útil para diversos cidadãos, porém, seu uso indiscriminado e sem critério[8] pode acarretar um sério endividamento, nos casos em que as pessoas priorizam outros pagamentos mensais (alimentação, energia elétrica, aluguel ou prestação habitacional, educação dos filhos, plano de saúde, etc.) em detrimento da fatura do cartão de crédito, quando se atrasa o pagamento da mesma, ou paga-se valor menor que o da fatura (geralmente quando é pago o valor mínimo), ou simplesmente se deixa de pagar. Nesses casos, a dívida do cartão de crédito tende a aumentar, em função dos juros cobrados pelas administradoras dos cartões, que ultrapassam 400% ao ano, no Brasil. Juntamente com o cheque especial disponibilizado pelos bancos, o cartão de crédito é um dos produtos financeiros cujas taxas de juros são as mais elevadas.

Patamar

[editar | editar código-fonte]Em janeiro de 2017, a taxa de juros do rotativo do cartão de crédito bateu novo recorde, chegando à 486,8% ao ano.[9]

Principais bandeiras aceitas no Brasil

[editar | editar código-fonte]Atualmente, as principais bandeiras de cartão de créditos disponíveis no Brasil são:[10]

Cartões de crédito private label

[editar | editar código-fonte]Cartões private label ou cartões de crédito de loja ou marca são cartões de crédito emitidos por um varejista e usualmente válidos apenas para a realização de compras com este varejista. São diferentes dos cartões de crédito de uso genérico, pois não têm uma bandeira de aceitação universal em todo o comércio, tais como as bandeiras Mastercard, Visa e American Express.[11]

Por terem uma aceitação limitada a uma única cadeia de varejistas, são cartões direcionados a um público alvo específico e que, na maioria das vezes, já é cliente deste varejista. Seu surgimento no Brasil remonta à década de 1970 com os extintos cartões Mappin e Mesbla, precursores do conceito no Brasil.

De acordo com dados da ABECS (Associação Brasileira de Empresas de Cartão de Crédito), existiam em 2006, mais de 115 milhões de cartões de loja Private Label, no Brasil.[6]

Vantagens

[editar | editar código-fonte]O cartão de crédito oferece algumas vantagens, tais como:[2]

- Não é preciso ter dinheiro físico ou cheque na hora da compra.

- O cliente obtém um prazo a mais para pagar a compra.[12]

- Dependendo do cartão, não é necessário pagar anuidade.[13]

- Poder parcelar uma compra em até uma quantidade de vezes,sem ter que pagar juros.

- Fazer compras pela internet parceladas.

- Usa-lo, para na maioria das vezes alugar um carro, disponibilizando um certo limite do cartão como garantia de devolver o carro.

Funcionamento

[editar | editar código-fonte]

As operações de cartões de crédito envolvem 5 participantes:

Portador: Pessoa interessada em adquirir bens ou contratar serviços pagando através do cartão de crédito. Pode ser o titular da conta de cartão de crédito (responsável pelo pagamento das faturas) ou apenas portador do cartão adicional (atrelado a conta de algum titular).

Estabelecimento: Empresa interessada em vender ou prestar serviço recebendo o pagamento feito pelos seus clientes através do cartão de crédito.

Adquirente (ou "Credenciador"): Empresa responsável pela comunicação da transação entre o estabelecimento e a bandeira. Para isso, aluga e mantém os equipamentos usados pelos estabelecimentos como, por exemplo, o POS. As maiores adquirentes no Brasil são Rede (antiga Redecard), Cielo (antiga Visanet Brasil), Getnet (do Santander), Elavon/Stone (joint de subsidiárias do Citibank e do Citigroup), PagSeguro (da UOL), BIN (da First Data) e Vero (do Banrisul). A Hipercard não participa mais do mercado de adquirentes desde a fusão das operações com a Rede.

Bandeira: Empresa responsável pela comunicação da transação entre o adquirente e o emissor do cartão de crédito e pela padronização dos cartões e tecnologias entre as empresas participantes do mercado para garantir que todos os cartões com determinada bandeira possam ser usados em qualquer estabelecimento que a aceite. As maiores bandeiras presentes no mercado brasileiro são Visa, MasterCard, American Express (operada no Brasil pelo Bradesco e Banco do Brasil), Diners Club International, Hipercard (do Itaú), Elo (com participação do Bradesco, Banco do Brasil e Caixa Econômica Federal), Banricompras (do Banrisul) e Aura (do Cetelem, parte do grupo BNP Paribas). Para identificar qual é o emissor do cartão, as bandeiras usam os 6 primeiros números do cartão, chamados de "bin".

Emissor: (também chamado de empresa administradora do cartão) Instituição financeira, principalmente bancos, que emitem o cartão de crédito, definem limite de compras, decidem se as transações são aprovadas, emitem fatura para pagamento, cobram os titulares em caso de inadimplência e oferecem produtos atrelados ao cartão como seguro, parcelamento de fatura, empréstimos, cartões adicionais e programa de recompensas.

Em uma transação, o estabelecimento passa o cartão em um equipamento eletrônico que pode ser um POS (comum em pequenas lojas, restaurantes e postos de gasolina) ou um equipamento integrado com o sistema do estabelecimento (usado em supermercados e lojas de departamentos). Nesse momento um funcionário do estabelecimento digita a opção de crédito ou débito, o número de parcelas e o tipo de parcelamento (com ou sem juros). O portador deve verificar os dados da transação e inserir a senha, no caso de cartão com senha. Esse aparelho se comunica com o adquirente, que envia a transação para a bandeira, que, por sua vez, direciona para o emissor. O emissor decide se a transação será aprovada ou não e envia a decisão de volta para a bandeira, que envia para o adquirente e, então, para o equipamento do estabelecimento.

No caso de transação aprovada, o equipamento do estabelecimento emite duas vias de comprovante. A primeira fica com o estabelecimento e a outra com o portador. Em geral, nos casos de transação sem senha, é exigido que o portador assine a via do estabelecimento. Nesse caso, os estabelecimentos são instruídos a verificar se a assinatura no comprovante confere com a assinatura no verso do cartão ou com algum documento de identidade do portador, porém, pouquíssimos estabelecimentos adotam essa prática no Brasil.

As transações com cartões que possuem chip funcionam da mesma forma, mas com mais segurança contra fraude porque dificultam o processo de clonagem de cartão. A maioria dos emissores brasileiros, ao implantarem os chips nos cartões, também implantaram a necessidade do portador digitar a senha. Por essa razão algumas pessoas relacionam o chip com a senha, mas, teoricamente, seriam funcionalidades separadas.

A opção de parcelamento sem juros (ou "parcelamento loja") significa que o valor da transação é dividido pelo número de parcelas. Nesse tipo de transação, o estabelecimento recebe o valor da venda de forma parcelada. A opção de parcelamento com juros (ou "parcelamento emissor") significa que o titular do cartão pagará, além do valor combinado, uma taxa de juros definida pelo emissor do cartão. Nesse tipo de transação o estabelecimento recebe o valor da venda de uma vez e o emissor recebe os juros a serem pagos pelo titular.

Sub-adquirente: Apesar de não ser necessário no processo de autorização de uma compra, faz o papel de facilitador entre o estabelecimento e o adquirente, provendo infra-estrutura tecnológica para auxiliar o estabelecimento e, em troca, cobrando tarifa, percentual das transações ou oferecendo produtos de antecipação de recebíveis. Alguns casos de sub-adquirentes atuando no Brasil são Mercado Pago (do Mercado Livre), PayPal, PicPay e PayU.

Referências

- ↑ Lehmann, Jeferson (7 de dezembro de 2018). «Cartão de Crédito». Lehmann Advogados. Consultado em 9 de maio de 2020

- ↑ a b «Título ainda não informado (favor adicionar)». www.oswaldcaravelas.com.br

- ↑ «Título ainda não informado (favor adicionar)»

- ↑ «www.triboecommerce.com.br». www.triboecommerce.com.br

- ↑ «Site Monitor das Fraudes / Lorenzo Parodi». www.fraudes.org

- ↑ a b «COELHO, Marcelo Gonzalez,Estratégia de Integração Vertical no Mercado de Cartões Private Label – São Paulo: Ibmec São Paulo, 2007». tede.insper.edu.br

- ↑ Lima, Lana (15 de janeiro de 2021). «Melhores Cartões de Crédito sem Anuidade 2021». Meu Banco Digital. Consultado em 21 de março de 2021

- ↑ http://www.agenciaalagoas.al.gov.br/noticia/item/7593-educadora-financeira-alerta-sobre-uso-indiscriminado-do-cartao-de-credito

- ↑ «Taxa de juros do rotativo do cartão de crédito bate novo recorde». Agência Brasil. 23 de fevereiro de 2017

- ↑ https://cartaodcredito.com.br/bandeiras-de-cartoes/. Acessado em:18 de dezembro de 2020

- ↑ Uma exceção entre os cartões Private Label é o cartão Hipercard, que foi criado como cartão privado da rede Bompreço e tornou-se aceito por outras lojas.

- ↑ Depende da administradora do cartão, da data do pagamento do extrato, entre outros fatores, informe-se com a administradora do cartão.

- ↑ Em vez da anuidade, alguns cartões cobram uma pequena taxa mensal se o cliente comprar com o cartão, informe-se com a administradora do cartão.

French

French Deutsch

Deutsch